Introduktion

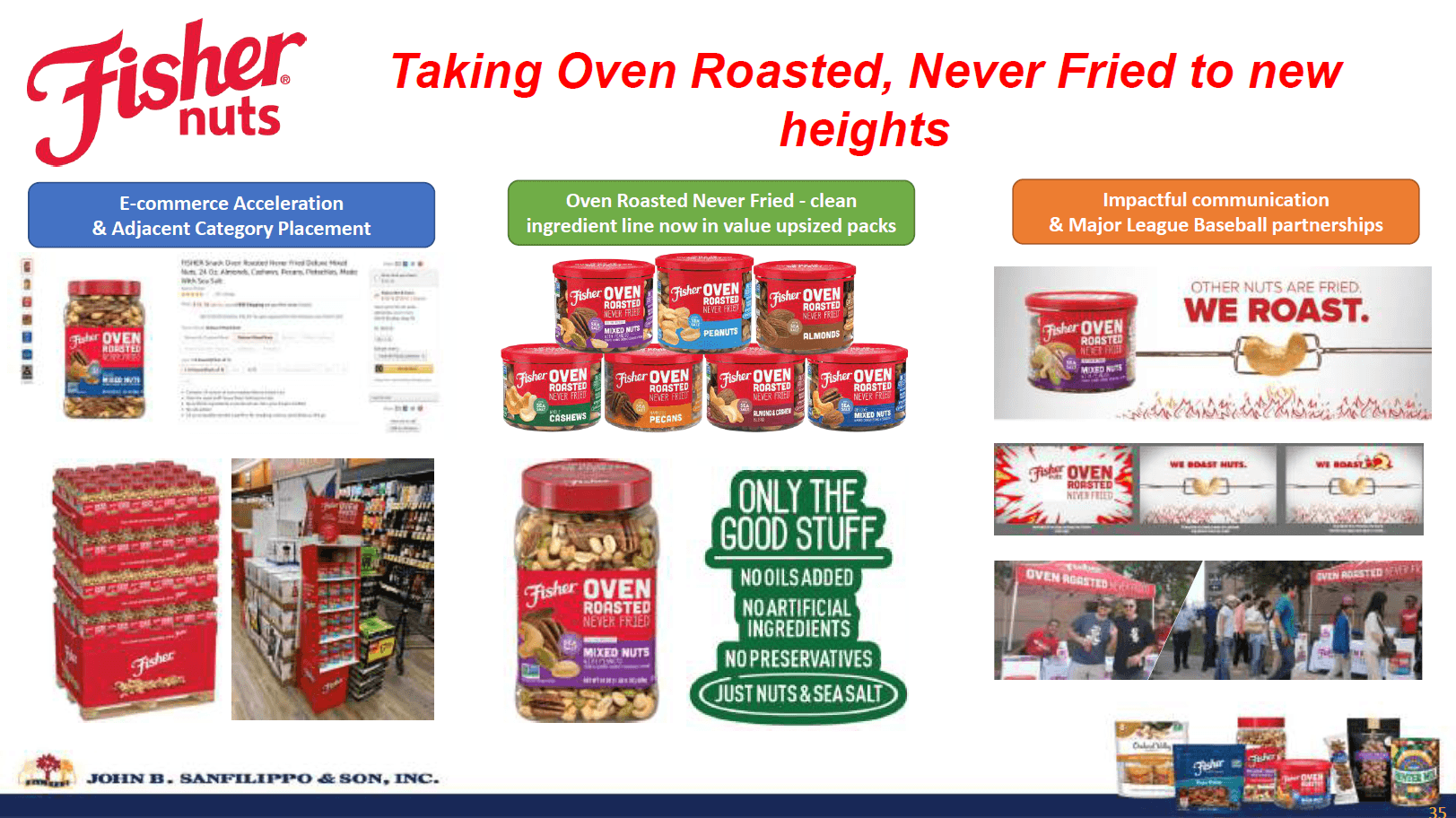

Den genomsnittlige livsmedelshandlaren kanske inte känner till namnet John B. Sanfilippo & Son (JBSS), men de kanske har hört talas om företagets mest populära varumärke, Fisher nuts. Det kan också hända att de köper nötter som förpackats av företaget under eget varumärke. JBSS säljer också nötter under varumärkena Squirrel och Southern Style Nuts samt frukt- och nötblandningar under varumärket Orchard Valley Harvest. Dessa konsumentvarumärken stod för 77 procent av JBSS:s försäljning under räkenskapsåret 2020. Kommersiella ingredienser och kontraktsförpackningar stod för resten.

Källa: JBSS augusti 2020 Investor Presentation

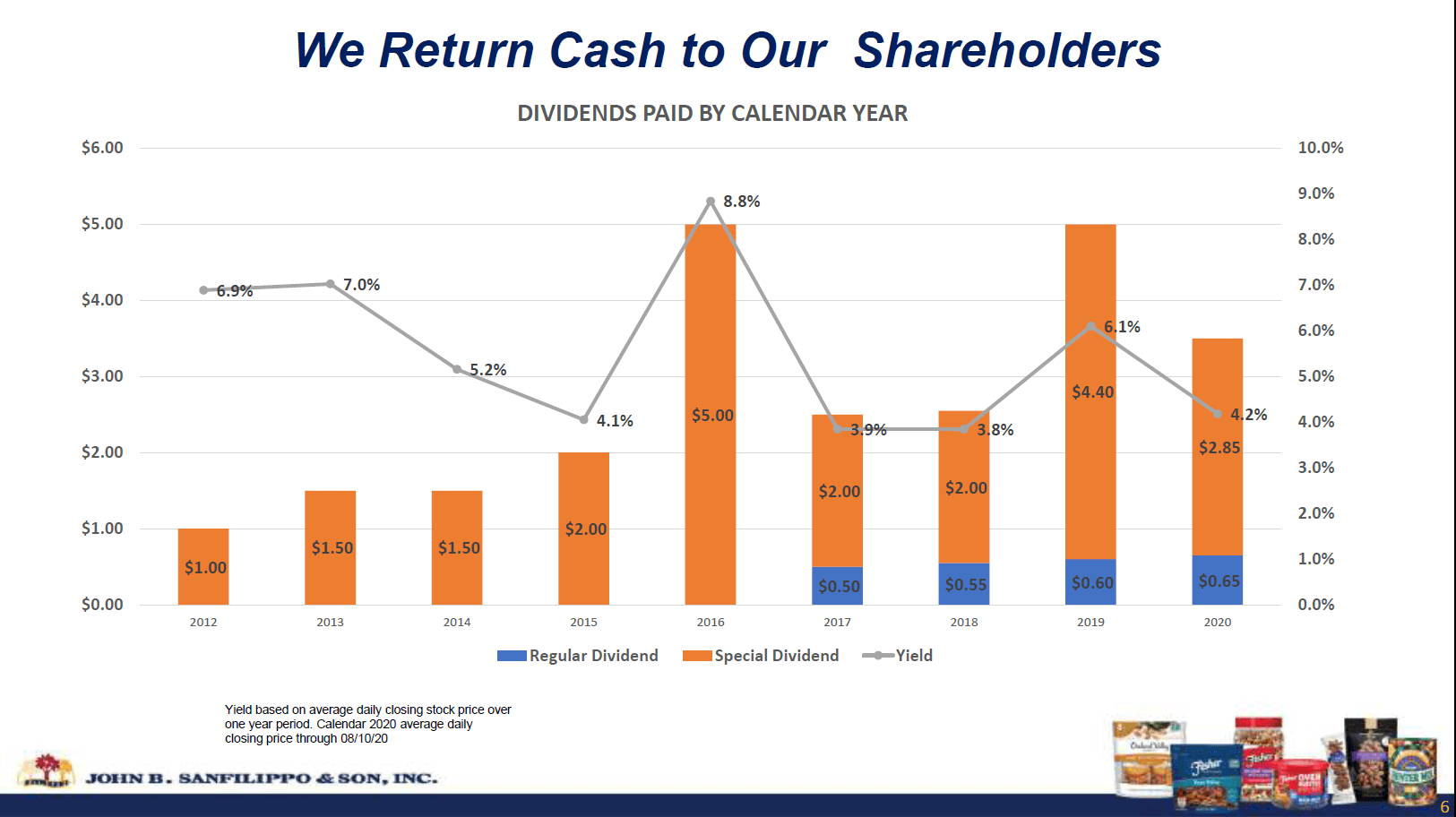

Den genomsnittliga investeraren kan också förbise företaget på grund av dess lilla börsvärde på 880 miljoner dollar, vilket också råkar vara 1x FY 2020 försäljning. (Företagets räkenskapsår slutar den sista torsdagen i juni.) JBSS kan också missas av utdelningsinvesterare eftersom det började betala en regelbunden utdelning på 0,50 dollar/aktie först 2017, som ökar med 5 cent varje år till 0,65 dollar 2020. Eftersom detta är en årlig utdelning, som endast betalas ut en gång per år i augusti, ser avkastningen på under 1 % inte attraktiv ut. Den goda nyheten är att JBSS har betalat specialutdelningar varje år sedan 2012. De har också betalats ut en gång per år, förutom under 2019 och 2020, då företaget lade till en andra specialutdelning varje år. Som ett resultat av detta har den totala avkastningen för aktien legat i intervallet 3,8 % – 6,1 % de senaste fyra åren.

Källa: JBSS augusti 2020 Investor Presentation

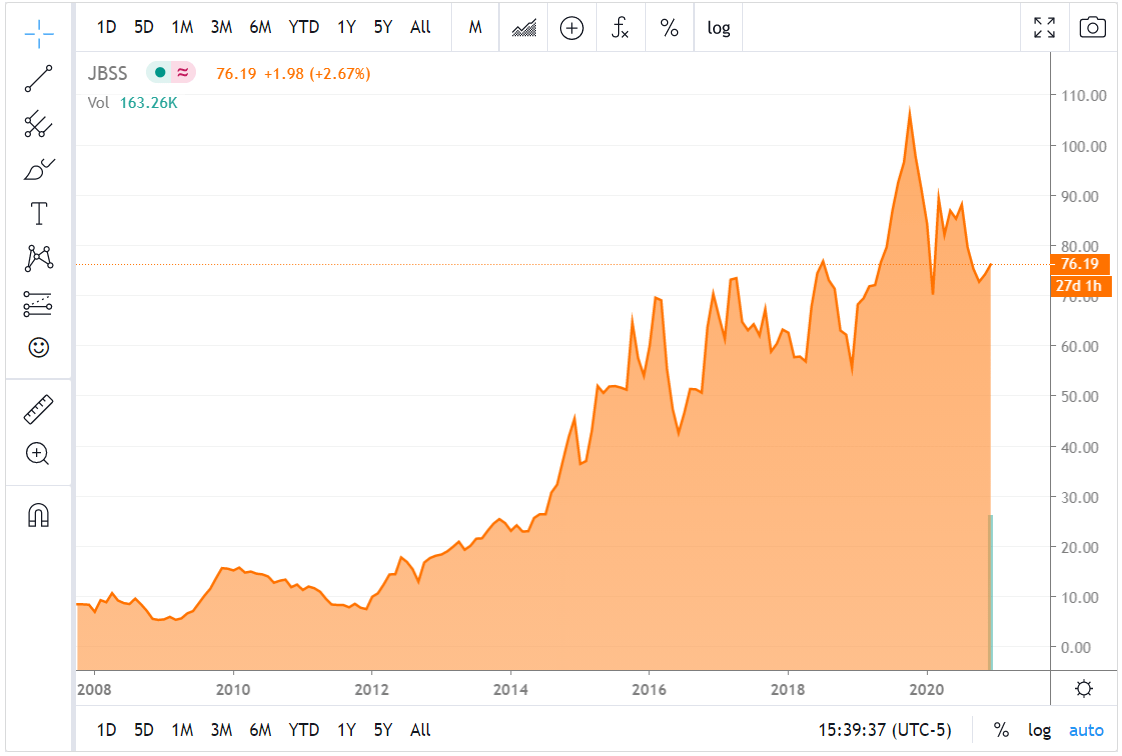

JBSS grundades av John B. Sanfilippo i Chicago 1922 och har varit ett familjeföretag sedan dess. De flyttade till en rad större anläggningar i takt med att företaget växte och hamnade 2008 i sin nuvarande anläggning i Elgin, IL. Aktiekursutvecklingen har varit fenomenal sedan dess för ett lågteknologiskt företag inom dagligvaruhandeln och har gått från cirka 5 dollar till över 100 dollar innan COVID-19-pandemin bröt ut. Sedan dess har aktien dragit sig tillbaka till mitten av 70 dollar eftersom pandemin skadade JBSS:s affärsverksamhet inom kommersiell förpackning och kontraktsförpackning och de förlorade placeringen av vissa produktlinjer hos nyckelkunder.

Källa: Källa: JBSS: Seeking Alpha JBSS chart page

Jag tänker inte beklaga den missade 20-baggern just nu, som jag gjorde i min senaste artikel. Det finns inte en annan 20-bagger eller ens 10-bagger kvar i JBSS härifrån, men jag tror att den kan fortsätta att betala en totalavkastning på över 4 % med möjlighet till kapitalvinster tillbaka till de toppar som nåddes under 2019.

Kostnadskontroll kompenserar för platt försäljning

JBSS har sett sin bruttomarginal förbättras under de senaste åren. Som ett resultat ökade dess bruttovinst med 33 % från 2015 till 2020 trots en liten ökning av försäljningen.

| $ miljoner | 2015 | 2016 | 2017 | 2017 | 2018 | 2019 | 2020 | 2021 (1Q) |

| Intäkter | $ 887.2 | $ 952.1 | $ 846.6 | $ 888.9 | $ 876.2 | $ 880.1 | $ 210.3 | |

| Kostnad för sålda varor | $ 755.2 | $ 814.6 | $ 704.7 | $ 750.0 | $ 717.9 | $ 704.3 | $ 170.9 | |

| Bruttovinst | $ 132.0 | $ 137.5 | $ 141.9 | $ 138.9 | $ 158.3 | $ 175.8 | $ 39.3 | |

| Bruttomarginal | 14.9% | 14.4% | 16.8% | 15.6% | 18.1% | 20.0% | 18.7% |

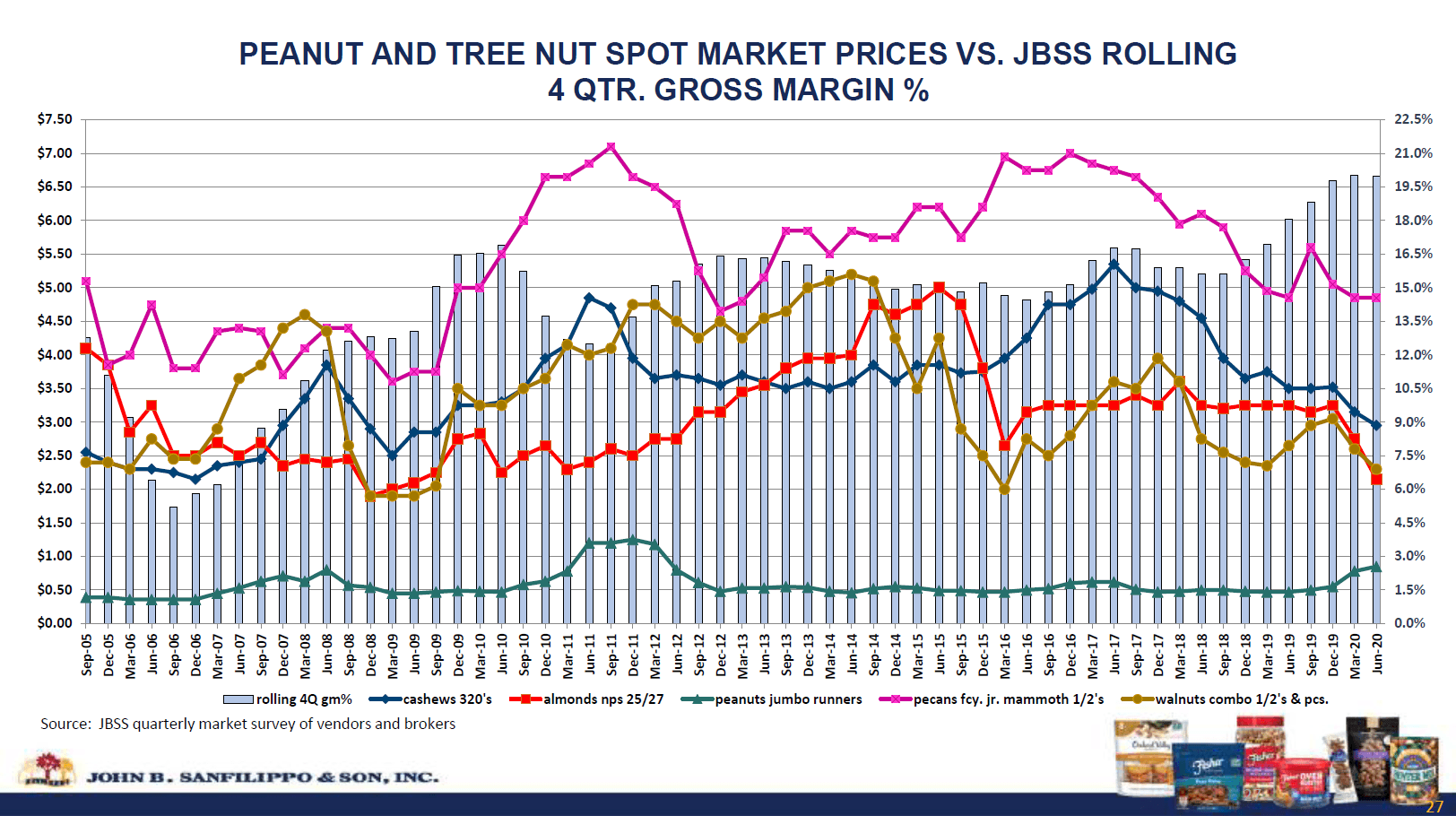

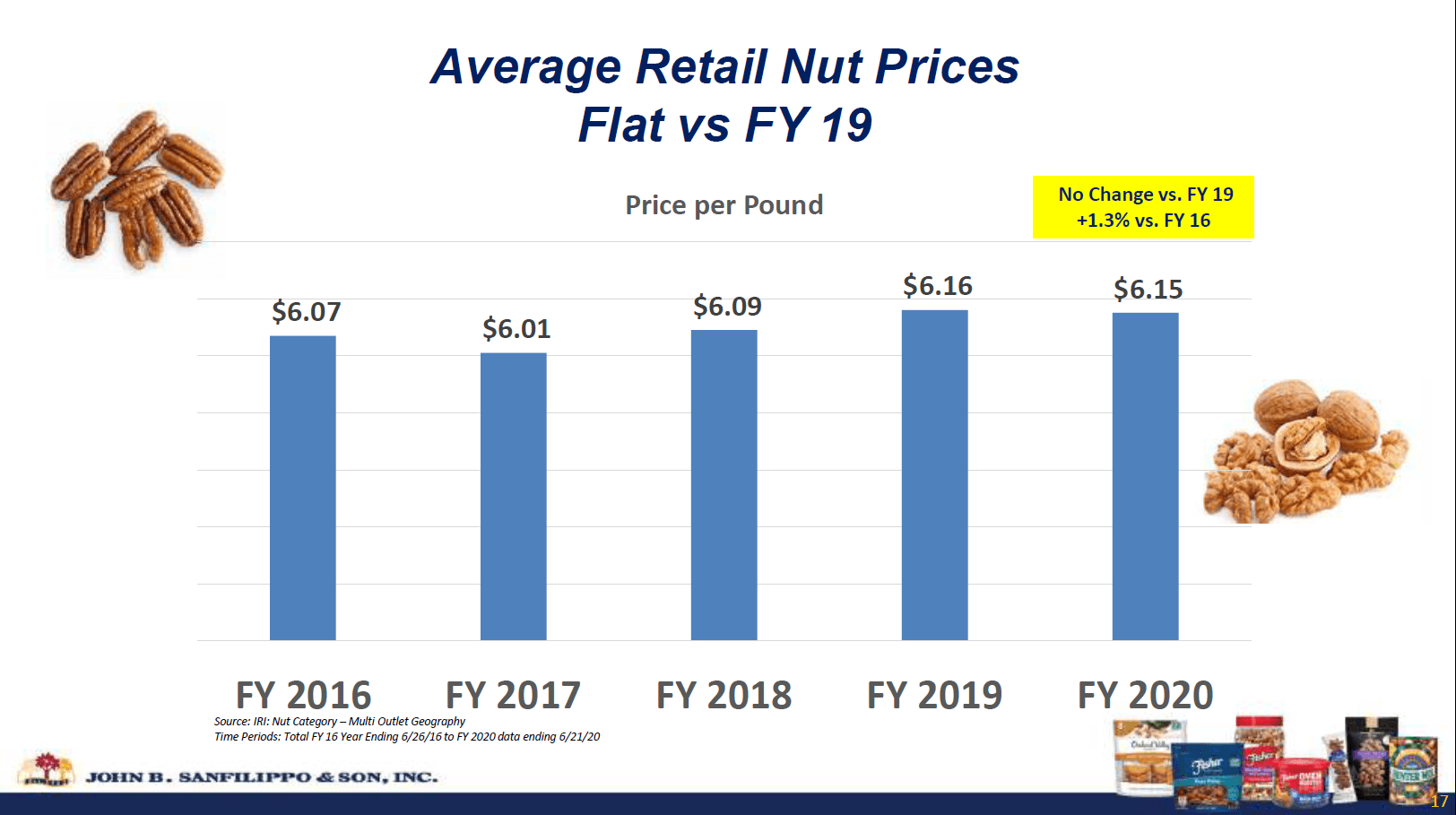

Grossistpriserna för de flesta nötter har sjunkit under denna tidsperiod medan detaljhandelspriserna har varit oförändrade.

Källa: JBSS augusti 2020 Investor Presentation

JBSS fångar fördelarna med dessa förbättrade marginaler med sin vertikalt integrerade leveranskedja. Företaget har skalanläggningar i Georgia, North Carolina, Texas och Kalifornien så att de kan köpa direkt från producenterna.

Företaget har också förbättrat sin rörelsemarginal så att rörelseresultatet år 2020 var 53 % högre än 2015 års nivåer. Under 2020 och första kvartalet 2021 nämner företaget att det är nedskärning av reklam- och konsultkostnader som drivkrafter för minskningen.

| $ miljoner | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 (1Q) |

| Bruttoresultat | $ 132.0 | $ 137.5 | $ 141.9 | $ 138.9 | $ 158.3 | $ 175.8 | $ 39.3 |

| SG&A | $ 83.2 | $ 87.5 | $ 84.9 | $ 86.1 | $ 102.8 | $ 101.1 | $ 20.5 |

| Driftsintäkter | $ 48.8 | $ 50.0 | $ 57.0 | $ 52.8 | $ 55.5 | $ 74.7 | $ 18.9 |

| Rörelsemarginal | 5,5% | 5,3% | 6,7% | 5,9% | 6.3% | 8,5% | 9,0% |

Räntekostnader och andra kostnader täcks mer än 10 gånger av rörelseintäkterna. JBSS:s räntekostnader är låga eftersom företaget har en låg skuldsättning. Den enda långfristiga skulden är inteckningen på huvudkontoret i Elgin, IL, som kommer att betalas av 2023 och hyresförpliktelser för anläggningen i Selma, TX, fram till 2026. De kortfristiga skulderna består av en revolverande kreditfacilitet på upp till 117,5 miljoner dollar. Endast 44,1 miljoner dollar var utnyttjade på denna facilitet i slutet av det första kvartalet 2021 och räntorna är låga på cirka 2,4 %.

Men hur är det med försäljningen?

JBSS har ökat sin andel av den totala försäljningen till konsumentkanalen med högre marginal under de senaste åren, men detta kommer med risker. Framför allt finns det en risk att koncentrera för mycket försäljning till en och samma kund. Walmart (WMT) stod för 33 procent av JBSS:s försäljning 2020 och Target (TGT) för 12 procent. Företaget har lyckats bra med sina Fisher-snacknötter som lyckligtvis är dess mest sålda produktlinje. De drabbades dock av stora bakslag med Fisher receptnötter och Orchard Valley Harvest på grund av förlorad distribution hos bara en eller ett fåtal kunder.

Försäljningsvolymen för våra märkesprodukter i konsumentdistributionskanalen förändrades på följande sätt:

Fisher receptnötter (14.1)%

Orchard Valley Harvest (16.1)%

Fisher snack nuts 12.6%

Southern Style Nuts (8.4)%

Källa: JBSS 1Q 2021 Earnings Release

JBSS ökar sina andelar med online-återförsäljare och livsmedelskedjor för att kompensera den förlorade försäljningen i de stora butikerna. Tack vare styrkan hos Fisher snacknötter och försäljningen av privata varumärken ökade den totala försäljningen i konsumentkanalen fortfarande med 6,1 % under det första kvartalet 2021.

Den kommersiella ingredienskanalen levererar nötter till producenter av andra förpackade varor som bakverk, flingor, godis och glass. Denna kanal levererar också till restauranger och flygbolag, så det finns en möjlighet för försäljningen att återhämta sig efter pandemin. Kanalerna för kontraktsförpackningar drabbades också av COVID eftersom minskad fotgängartrafik i närbutiker påverkade en kund.

Företaget bör se en förbättring efter COVID i sina försäljningskanaler för icke-konsumenter. När det gäller konsumentverksamheten, som utgör resterande 3/4 av försäljningen, bör JBSS kunna fortsätta att expandera Fisher snack nuts och försäljningen av egna märken, samtidigt som man strävar efter alternativa försäljningsställen för receptnötter och trail mix-volymer som man förlorade i de stora butikerna.

Bedömning och kapitalförvaltning

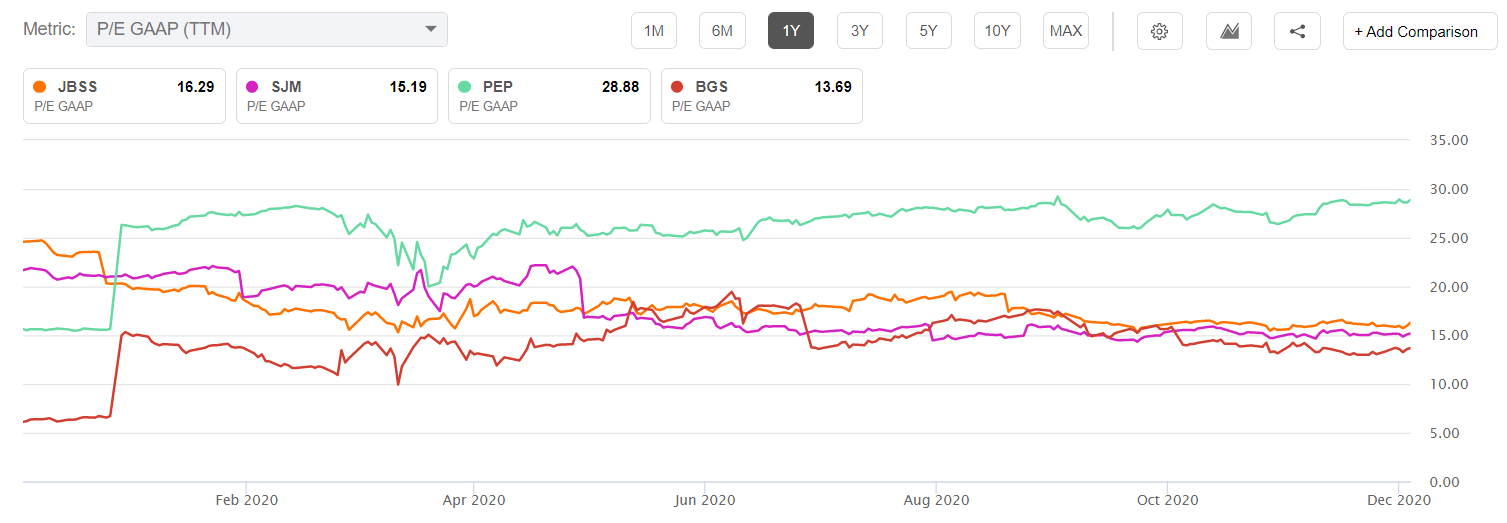

JBSS fick en avsevärd nedskrivning efter att resultatet för räkenskapsåret 2020 offentliggjordes i augusti, och föll från över 90 dollar per aktie till 71,56 dollar i slutet av september. Förvisso var den förlorade placeringen av Fisher receptnötter och Orchard Valley hos en stor kund en negativ katalysator, trots förbättrade marginaler och nettoresultat. Denna nivå testades och hölls när bolaget rapporterade resultatet för det första kvartalet 2021 i slutet av oktober. På denna nivå var JBSS-aktien nära sitt lägsta P/E-tal på fem år.

Källa: Vi kan också titta på den relativa värderingen i förhållande till andra förpackade livsmedelsföretag, men det är viktigt att ha tillväxt- och lönsamhetsmått för de jämförbara företagen i åtanke. I diagrammet nedan jämförs JBSS med småbolagskollegerna JM Smucker (SJM) och B&G Foods (BGS) samt megakap Pepsico (PEP).

JBSS värderas lite högre än småbolagskollegerna men långt lägre än Pepsi. Rättfärdigar tillväxtsiffrorna dessa P/E-tal? Med hjälp av Seeking Alphas verktyg för jämförelse med jämbördiga företag kan vi se att inget av dessa företag verkligen skjuter ljuset på tillväxten, men JBSS leder dock när det gäller prognostiserad EPS-tillväxt. Det är alltså rimligt att JBSS värderas högre än SJM och BGS, men det ser otroligt billigt ut jämfört med PEP.

| JBSS | SJM | BGS | PEP | |

| Intäktstillväxt (FWD) | 1,18% | -0.84% | 4,44% | 4,10% |

| EPS-tillväxt (FWD) | 7,99% | 0,09% | 6,67% | 2.15% |

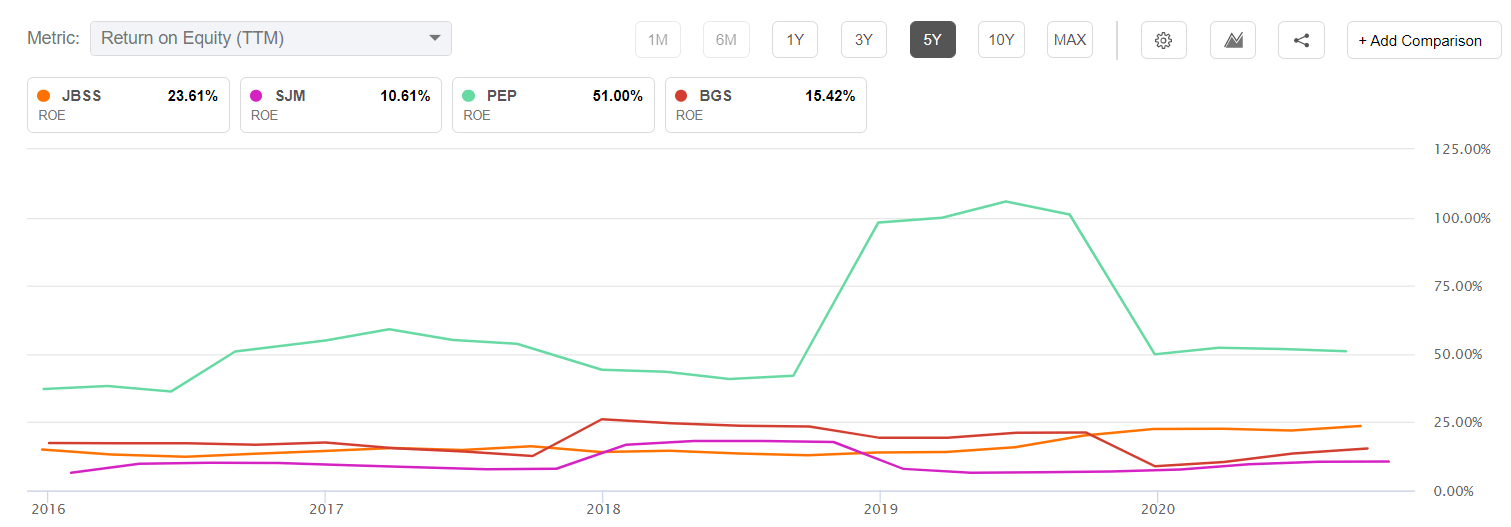

Jag gillar också att titta på lönsamhetsmått som kapitalavkastning när jag jämför relativa värderingar. Om man tittar på avkastning på eget kapital är JBSS överlägsen sina small cap-kollegor men långt efter Pepsi.

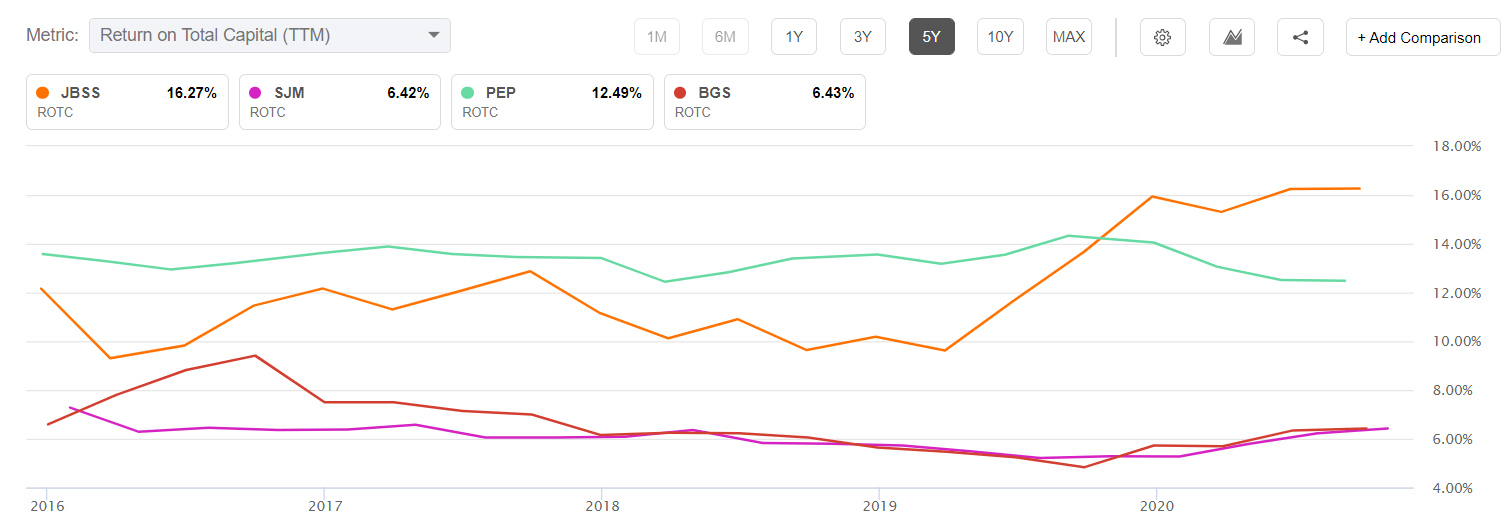

JBSS:s låga skuldsättning ger dock en fördel till och med jämfört med Pepsi när det gäller avkastning på totalt kapital.

Utifrån dessa diagram kan jag säga att JBSS ser billigt ut i förhållande till sin egen historik, men runt rättvisande värde i jämförelse med andra small cap-namn för förpackade varor. För att kalla JBSS för ett köp här krävs att minst ett makro- eller ett mikrovillkor är sant. På makronivån krävs en fortsatt rotation till small cap value från large cap growth för att få JBSS:s värdering närmare PEP:s. På mikronivå måste JBSS fortsätta att leverera starkare marginaler och få en viss post-COVID-tillväxt i sina kommersiella verksamheter för att ersätta den konsumentförsäljning som förlorades i Orchard Valley och Fisher recipe. Jag tror att båda dessa kan hända, men om de inte gör det begränsas nedgången av företagets starka balansräkning och nuvarande jämförbara värdering med jämnåriga företag med låg tillväxt.

JBSS hade ett fritt kassaflöde på 43,5 miljoner dollar under de efterföljande fyra kvartalen. Det motsvarar ett pris/FCF på cirka 20 och cirka 3,79 dollar i FCF per aktie. Det är tillräckligt för att fullt ut täcka de utdelningar som betalas ut under kalenderåret 2020, även om det inte är vad som betalades ut under 2019. Framöver har företaget råd att upprätthålla en hög utdelningsgrad tack vare sina låga skuldförbindelser. Företaget har inte köpt tillbaka många aktier, vilket är en annan faktor som talar för en fortsatt hög total utdelning. En avkastning i 4 %-området inklusive specialutdelningen är inte orimlig att förvänta sig. En specialutdelning är dock aldrig garanterad, och företaget kan alltid besluta att använda pengarna till ett kapitalprojekt eller förvärv.

Risker

Den höga koncentrationen av försäljningen till ett fåtal kunder som jag diskuterade tidigare är en viktig risk. En ökning av grossistpriserna på nötter kan också vara en risk om företaget inte kan föra dem vidare.

För det sista är det viktigt att notera aktiestrukturen med två klasser. Familjen Sanfilippo innehar aktier av klass A med tio gånger högre rösträtt än stamaktier. Detta ger dem röstmajoritet och kan förhindra ett uppköp om familjen inte vill sälja. Ledningen har visat goda resultat sedan den senaste generationen tog över och företaget behandlar aktieägarna väl med sin utdelningspolicy.

Slutsats

John B. Sanfilippo & Son är ett namn som ligger under radarn och som har presterat bra under det senaste decenniet, men aktien har stannat av på senare tid på grund av en platt försäljning. Ett slut på COVID-19-pandemin bör ge ett uppsving åt de kommersiella verksamheterna som säljer till restauranger och flygbolag. Företaget har drabbats av förlorade varumärkesaffärer hos nyckelkunder, vilket visar på risken med en koncentrerad kundbas. JBSS har dock kompenserat för dessa förluster genom ökad försäljning av Fisher snacknötter och privat märkesverksamhet. Företaget har också lyckats bra med att hantera kostnaderna under de senaste åren och har ökat nettovinsten fint på en låg försäljningstillväxt.

JBSS är inte det skrikande köp som det var 2008, men det förblir ett hyfsat värde baserat på möjligheten till förnyad försäljningstillväxt efter pandemin samt en rotation till värde-namn med mindre cap som verkar ha börjat. Företagets konservativa balansräkning och utdelning som stöds av kassaflödet bör ge ett visst skydd mot nedgångar.

Oppenbargörande: Jag är/vi är långa JBSS, PEP. Jag skrev den här artikeln själv och den uttrycker mina egna åsikter. Jag får ingen ersättning för den (förutom från Seeking Alpha). Jag har inga affärsrelationer med något företag vars aktier nämns i denna artikel.