Bemutatkozás

Az átlagos élelmiszer-vásárló talán nem ismeri a John B. Sanfilippo & Son (JBSS) nevet, de a vállalat legnépszerűbb márkájáról, a Fisher dióról már hallhatott. Az is lehet, hogy a vállalat által csomagolt saját márkás diót vásárolnak. A JBSS a Mókus és a Southern Style Nuts márkanevek alatt is árul dióféléket, valamint gyümölcs- és diókeverékeket az Orchard Valley Harvest márkanév alatt. Ezek a fogyasztói márkák a JBSS értékesítésének 77%-át tették ki a 2020-as pénzügyi évben. A fennmaradó részt a kereskedelmi összetevők és a szerződéses csomagolás tette ki.

Forrás: Forrás: JBSS August 2020 Investor Presentation

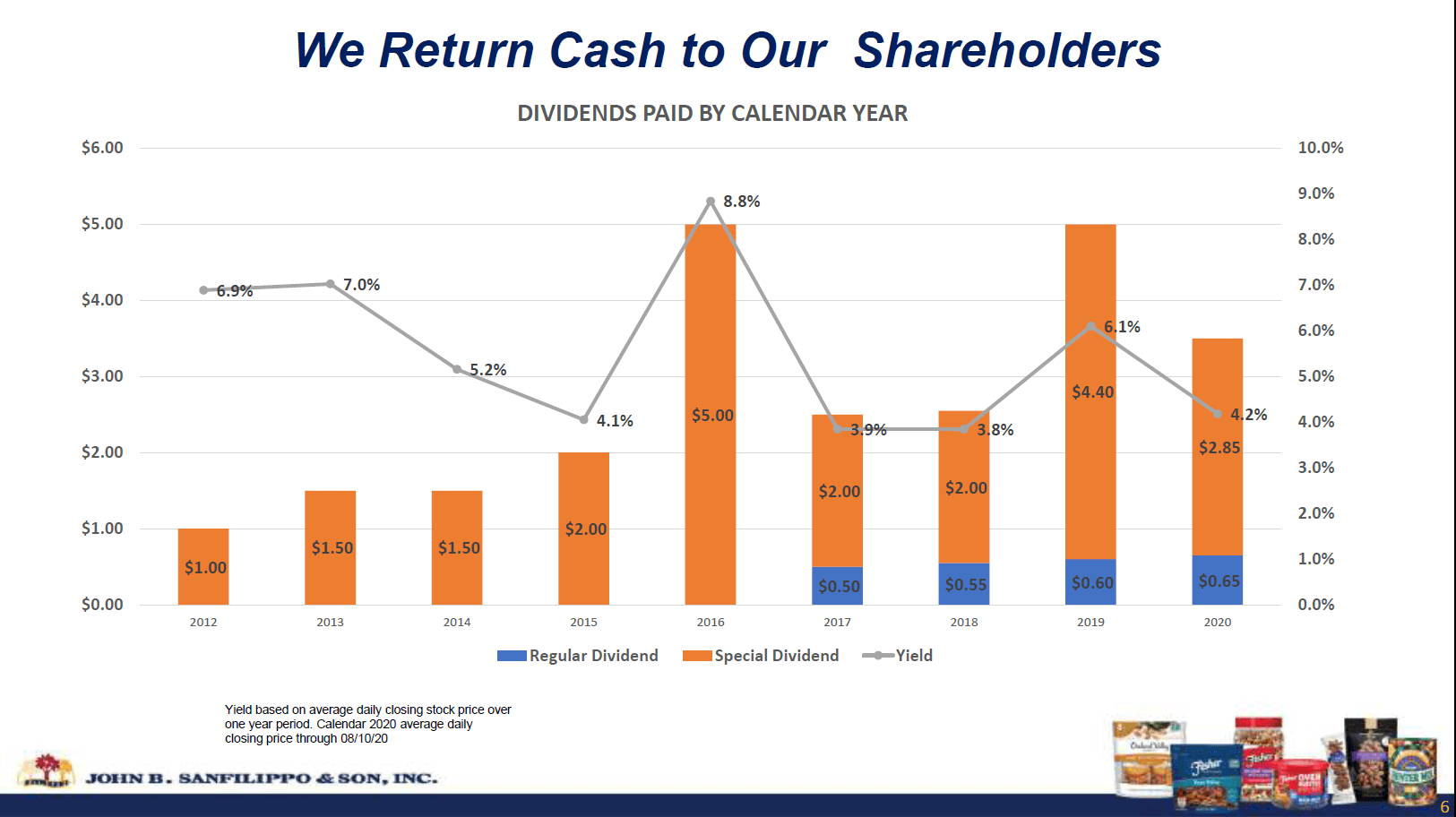

Az átlagos befektető is figyelmen kívül hagyhatja a vállalatot a kis, 880 millió dolláros piaci kapitalizációja miatt, ami történetesen szintén 1x a 2020-as pénzügyi év forgalma. (A vállalat pénzügyi éve június utolsó csütörtökén ér véget.) A JBSS-t az osztalékot fizető befektetők azért is kihagyhatják, mert csak 2017-ben kezdett el rendszeresen 0,50 dollár/részvény osztalékot fizetni, amely évente 5 centtel növekszik, és 2020-ban 0,65 dollárra emelkedik. Mivel ez egy éves osztalék, amelyet évente csak egyszer, augusztusban fizetnek, az 1% alatti hozam nem tűnik vonzónak. A jó hír az, hogy a JBSS 2012 óta minden évben fizetett külön osztalékot. Ezeket is évente egyszer fizették ki, kivéve 2019-ben és 2020-ban, a vállalat minden évben hozzáadott egy második különleges osztalékot. Ennek eredményeként a részvény teljes hozama az elmúlt 4 évben a 3,8% és 6,1% közötti tartományban volt.

Forrás: JSSBJSS, JSSBSS, JSSBSS, JSSBSS, JSSBSS, JSSBSS, JSSBSS, JSSBSS, JSSBSS: JBSS August 2020 Investor Presentation

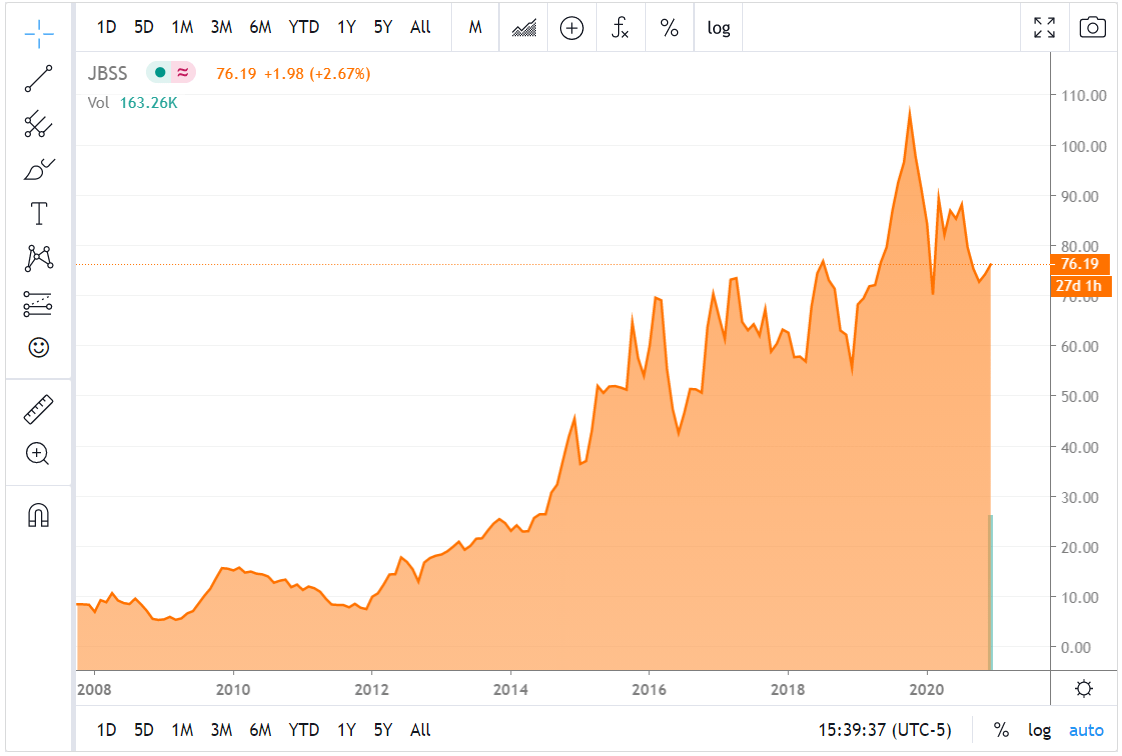

A JBSS-t John B. Sanfilippo alapította Chicagóban 1922-ben, és azóta is családi vállalkozásként működik. A vállalat növekedésével egy sor nagyobb létesítménybe költöztek, míg végül 2008-ban a jelenlegi Elgin, IL-i létesítménybe kerültek. A részvények árfolyama azóta fenomenális teljesítményt mutatott egy alacsony technológiai színvonalú, alapvető fogyasztási cikkeket gyártó vállalathoz képest, és a COVID-19 világjárvány kitörése előtt 5 dollár körülről 100 dollár fölé emelkedett. Azóta a 70 dolláros szint közepére esett vissza, mivel a JBSS kereskedelmi és szerződéses csomagolási üzletágai a járvány miatt megsínylették a JBSS-t, és néhány termékcsaládot elvesztettek a kulcsfontosságú ügyfeleknél.

Forrás: JBSS: A JBSS kereskedelmi és szerződéses csomagolási üzletágai, valamint néhány termékcsalád elhelyezésének elvesztése miatt:

Nem fogok most siránkozni az elszalasztott 20-bagger miatt, ahogy azt a legutóbbi cikkemben tettem. Innen már nem marad újabb 20-bagger vagy akár 10-bagger a JBSS-ben, de úgy gondolom, hogy továbbra is 4% feletti összhozamot fizethet, a 2019-ben elért csúcsokhoz visszavezethető tőkenyereség lehetőségével.

A költségkontroll ellensúlyozza a lapos eladásokat

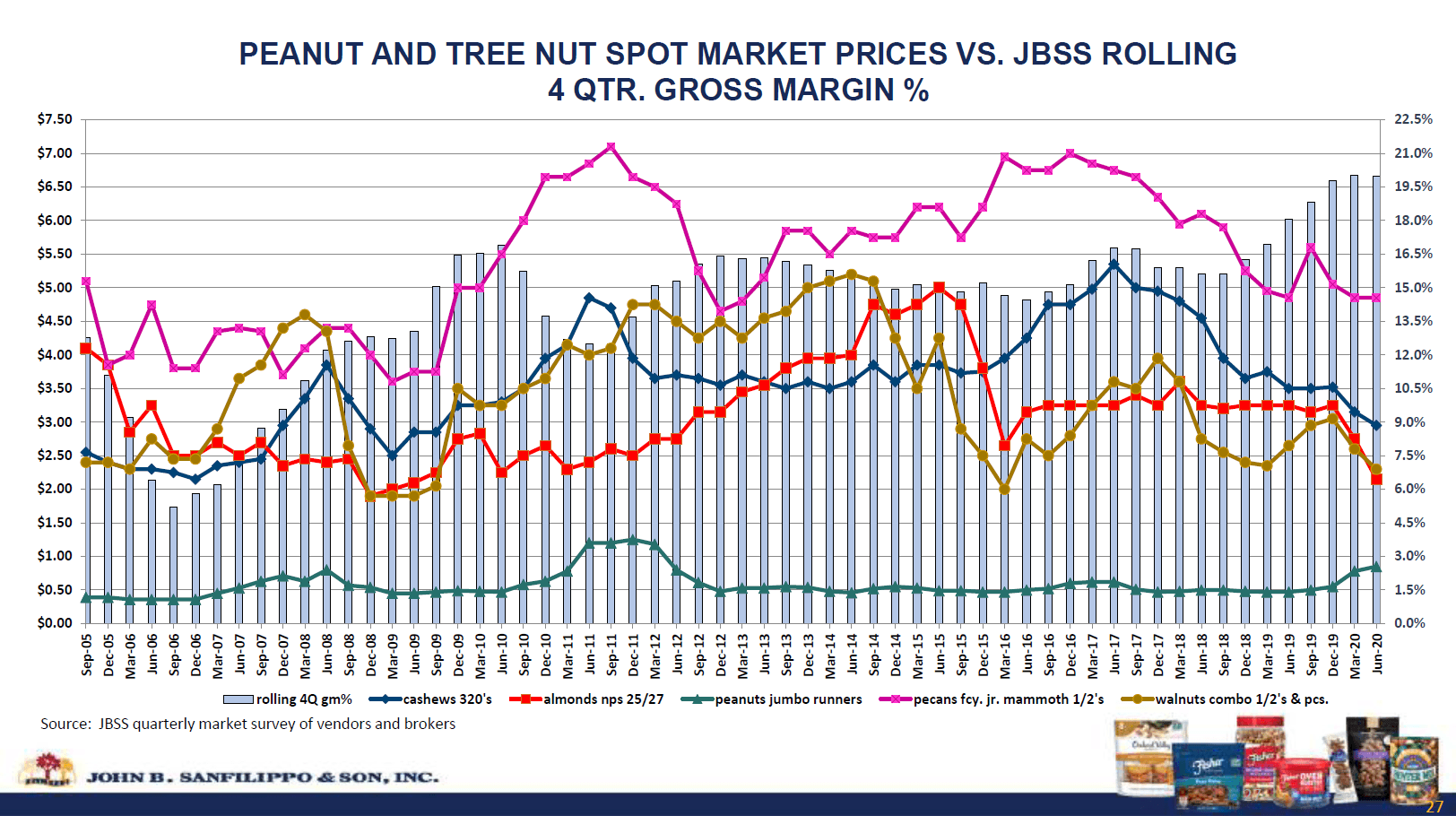

A JBSS az elmúlt néhány évben javult a bruttó árrése. Ennek eredményeképpen a bruttó nyeresége 2015 és 2020 között 33%-kal nőtt, annak ellenére, hogy az eladások alig nőttek.

| millió dollár | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 (1Q) |

| bevétel | $ 887.2 | $ 952.1 | $ 846.6 | $ 888.9 | $ 876.2 | $ 880.1 | $ 210.3 |

| értékesítési költség | $ 755.2 | $ 814.6 | $ 704.7 | $ 750.0 | $ 717.9 | $ 704.3 | $ 170.9 |

| Bruttó nyereség | $ 132.0 | $ 137.5 | $ 141.9 | $ 138.9 | $ 158.3 | $ 175.8 | $ 39.3 |

| Bruttó árrés | 14.9% | 14.4% | 16.8% | 15.6% | 18.1% | 20.0% | 18.7% |

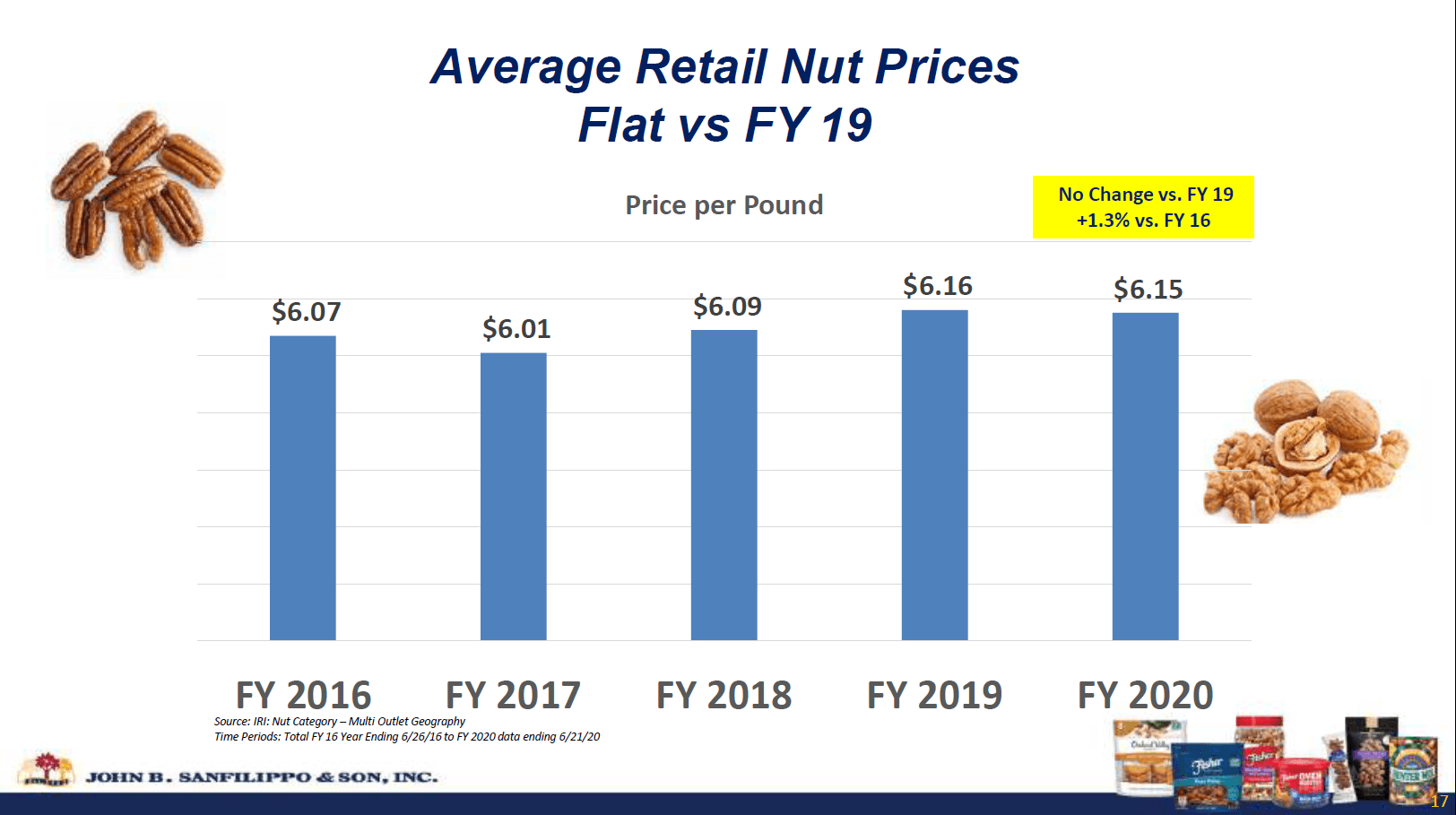

A legtöbb diófajta nagykereskedelmi ára csökkent ebben az időszakban, míg a kiskereskedelmi árak stagnáltak.

Forrás: JBSS 2020. augusztusi befektetői prezentációja

A JBSS a vertikálisan integrált ellátási láncának köszönhetően kihasználja e javuló árrések előnyeit. A vállalat Georgia-ban, Észak-Karolinában, Texasban és Kaliforniában tart fenn héjazási létesítményeket, így közvetlenül a termelőktől tudnak vásárolni.

A vállalat a működési árrését is javította, így a 2020-as működési bevétele 53%-kal haladta meg a 2015-ös szintet. A vállalat 2020-ban és 2021 1Q-ban a reklám- és tanácsadási költségek megnyirbálását említi a csökkenés mozgatórugójaként.

| millió | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 (1Q) |

| bruttó nyereség | 132 dollár.0 | $ 137.5 | $ 141.9 | $ 138.9 | $ 158.3 | $ 175.8 | $ 39.3 |

| SG&A | $ 83.2 | $ 87.5 | $ 84.9 | $ 86.1 | $ 102.8 | $ 101.1 | $ 20.5 |

| működési bevétel | $ 48.8 | $ 50.0 | $ 57.0 | $ 52.8 | $ 55.5 | $ 74.7 | $ 18.9 |

| működési árrés | 5,5% | 5,3% | 6,7% | 5,9% | 6.3% | 8,5% | 9,0% |

A kamat- és egyéb kiadásokat több mint 10x fedezi a működési bevétel. A JBSS kamatkiadásai azért alacsonyak, mert a vállalatnak alacsony az adóssága. Az egyetlen hosszú távú adósság az Elgin, IL-i székhelyen lévő jelzáloghitel, amelyet 2023-ban fizetnek ki, valamint a Selma, TX-i létesítmény 2026-ig tartó lízingkötelezettségei. A rövid lejáratú adósság egy legfeljebb 117,5 millió dolláros rulírozó hitelkeretből áll. Ebből a hitelkeretből 2021 első negyedévének végén csak 44,1 millió dollárt vettek igénybe, és a kamatlábak alacsonyak, 2,4% körüliek.

De mi lesz az értékesítéssel?

A JBSS az elmúlt években növelte a magasabb árrésű fogyasztói csatornába irányuló teljes értékesítés százalékos arányát, de ez kockázatokkal jár. Különösen nagy a kockázata annak, hogy túl sok értékesítés koncentrálódik egy vevőnél. A Walmart (WMT) a JBSS értékesítésének 33%-át tette ki 2020-ban, a Target (TGT) pedig 12%-át. A vállalat jól teljesített a Fisher snack dióval, amely szerencsére a legkelendőbb termékcsaládja. Nagy visszaesést szenvedtek azonban a Fisher receptdióval és az Orchard Valley Harvesttel, mivel csak egy vagy néhány vásárlónál elvesztették a forgalmazást.

A márkás termékeink értékesítési volumene a fogyasztói forgalmazási csatornában a következőképpen változott:

Fisher receptdió (14.1)%

Orchard Valley Harvest (16,1)%

Fisher snack dió 12,6%

Southern Style Nuts (8,4)%

Fisher snack dió 12,6%

Fishermogyoró (8,4)%

Forrás: JBSS 1Q 2021 Earnings Release

JBSS növeli részesedését az online kiskereskedőkkel és az élelmiszerláncokkal, hogy ellensúlyozza ezeket a kieső eladásokat a nagy dobozos üzletekben. A Fisher snack diófélék és a saját márkás eladások erejének köszönhetően a fogyasztói csatorna teljes forgalma még mindig 6,1%-kal nőtt 2021 1Q-ban.

A kereskedelmi alapanyag-csatorna dióféléket szállít más csomagolt termékek, például pékáruk, gabonapelyhek, cukorkák és jégkrémek gyártóinak. Ez a csatorna éttermeket és légitársaságokat is ellát, így lehetőség van arra, hogy a világjárvány után az eladások ismét fellendüljenek. A szerződéses csomagolási csatornát is megviselte a COVID, mivel a kisboltok csökkent forgalma hatással volt az egyik vevőre.

A vállalatnak a COVID után javulást kell tapasztalnia a nem fogyasztói értékesítési csatornáiban. A fogyasztói üzletágban, amely az értékesítés fennmaradó 3/4-ét teszi ki, a JBSS-nek képesnek kell lennie arra, hogy folytassa a Fisher snack dió és a saját márkás értékesítés bővítését, miközben alternatív értékesítési lehetőségeket keres a receptdió és a trail mix mennyiségére, amelyet a nagy dobozos üzletekben elvesztett.

Értékelés és tőkemenedzsment

A JBSS jelentős leértékelést kapott a 2020-as pénzügyi év eredményeinek augusztusi közzétételét követően, a részvényenkénti 90 dollár feletti értékről szeptember végére 71,56 dollárra esett. Minden bizonnyal a Fisher receptúrás dió és az Orchard Valley elvesztett elhelyezése egy nagy megrendelőnél negatív katalizátor volt, az árrés és a nettó nyereség javulása ellenére. Ezt a szintet tesztelték és tartották, amikor a vállalat október végén jelentette a 2021. első negyedévi eredményét. Ezen a szinten a JBSS részvény az 5 éves alacsony P/E arány közelében volt.

Forrás: JBSS részvények:

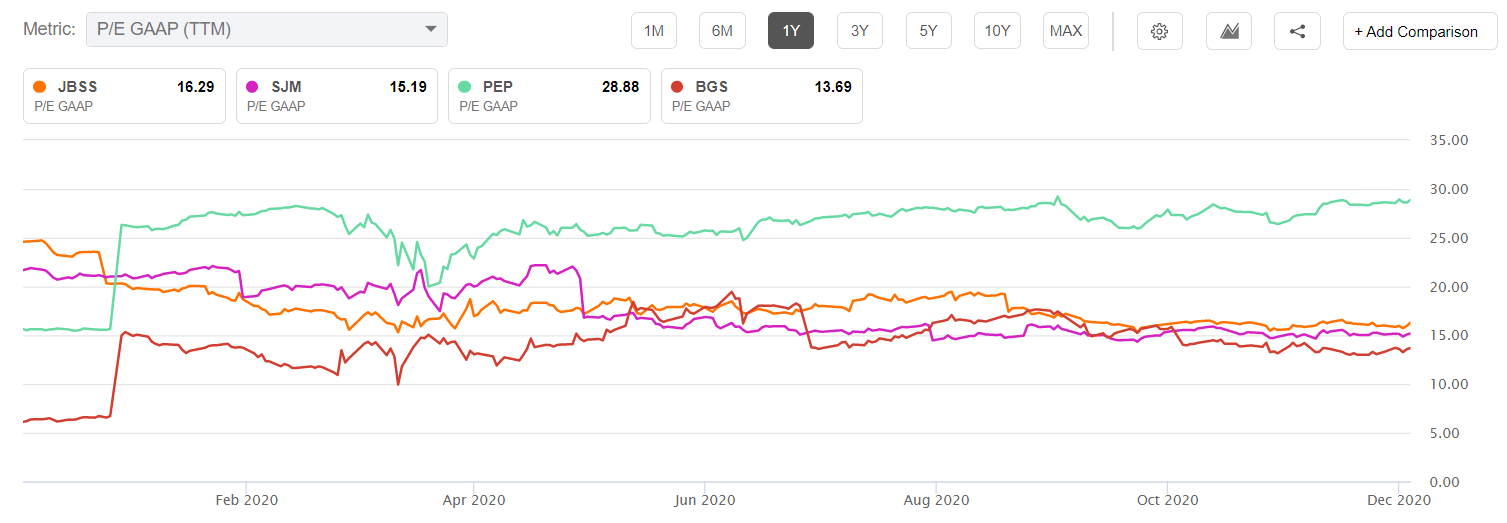

Megnézhetjük a relatív értékelést más csomagolt élelmiszeripari vállalatokhoz képest is, de fontos szem előtt tartani az összehasonlítható vállalatok növekedési és jövedelmezőségi mutatóit. Az alábbi grafikon a JBSS-t a kis kapitalizációjú JM Smucker (SJM) és B&G Foods (BGS), valamint a mega-cap Pepsico (PEP) vállalatokkal hasonlítja össze.

A JBSS-t valamivel a kis kapitalizációjú társai felett, de jóval a Pepsi alatt értékelik. Vajon a növekedési ráták igazolják ezeket a P/E arányokat? A Seeking Alpha Peer Comparison eszközét használva láthatjuk, hogy egyik vállalat sem lövi ki igazán a fényeket a növekedés terén, azonban a JBSS vezet a tervezett EPS-növekedésben. Tehát ésszerű, hogy a JBSS-t az SJM és a BGS felett értékelik, de a PEP-hez képest hihetetlenül olcsónak tűnik.

| JBSS | SJM | BGS | P | |

| Értéknövekedés (FWD) | 1,18% | -0.84% | 4,44% | 4,10% |

| EPS növekedés (FWD) | 7,99% | 0,09% | 6,67% | 2.15% |

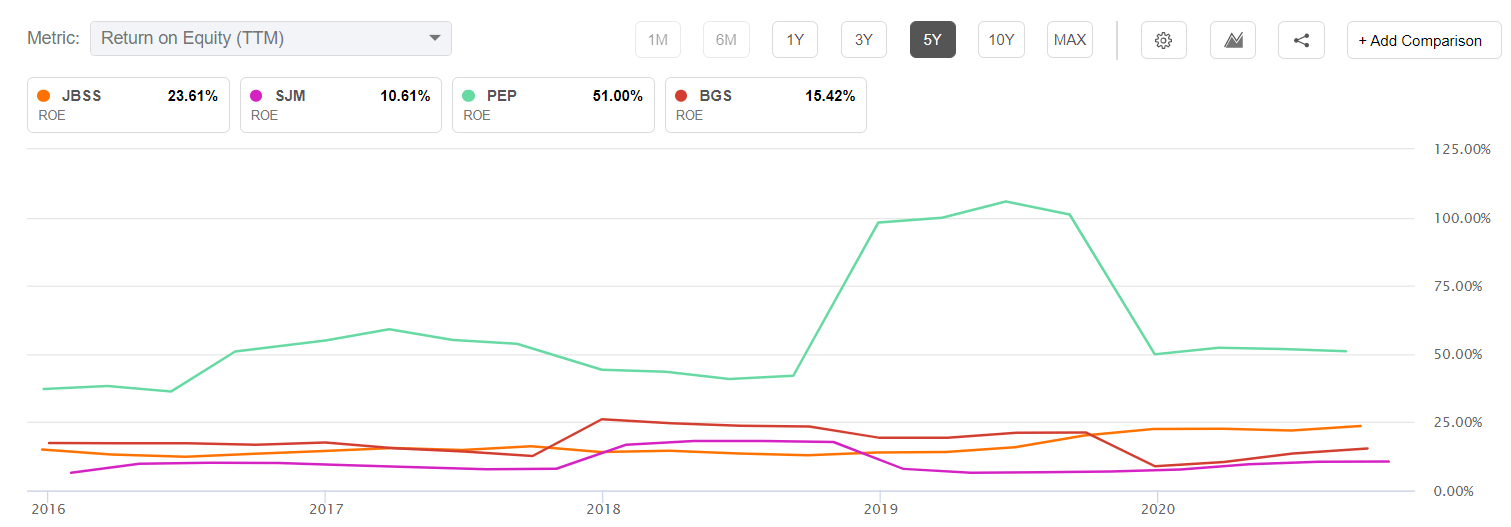

A relatív értékelések összehasonlításakor szeretem a jövedelmezőségi mutatókat, például a tőkemegtérülést is vizsgálni. Ha a saját tőke megtérülését nézzük, a JBSS jobb a kis kapitalizációjú társainál, de messze elmarad a Pepsi mögött.

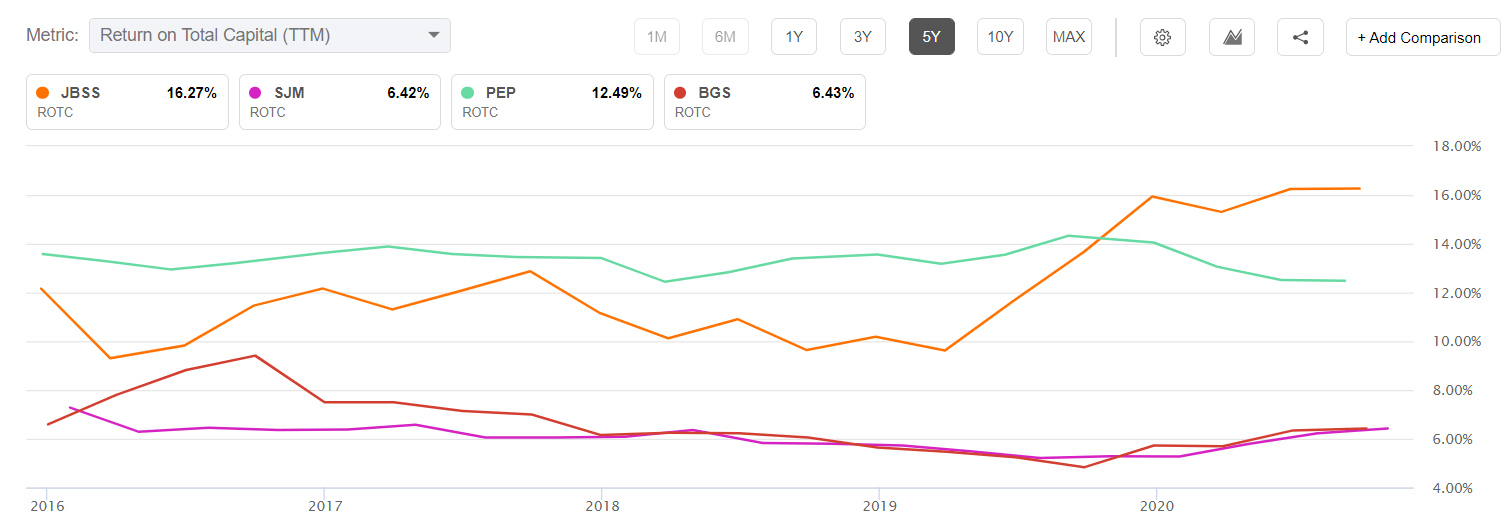

A JBSS alacsony adósságállománya azonban még a Pepsihez képest is előnyt jelent a teljes tőke megtérülésében.

A grafikonok alapján azt tudom mondani, hogy a JBSS olcsónak tűnik a saját történetéhez képest, de a többi kis kapitalizációjú csomagolt termékek nevéhez képest a valós érték körül mozog. Ahhoz, hogy a JBSS-t itt vételnek nevezzük, legalább egy makro- vagy egy mikrofeltételnek igaznak kell lennie. Makroszinten a nagyvállalati növekedésből a kis kapitalizációjú értékek felé történő folyamatos rotációra van szükség ahhoz, hogy a JBSS értékelése közelebb kerüljön a PEP-éhez. Mikroszinten a JBSS-nek továbbra is erősebb árréseket kell elérnie, és a COVID utáni növekedést kell elérnie a kereskedelmi üzletágakban, hogy pótolja az Orchard Valley és a Fisher recept elvesztett fogyasztói eladásait. Úgy gondolom, hogy mindkettő megtörténhet, de ha ez nem történik meg, a lejtmenetet korlátozza a vállalat erős mérlege és az alacsony növekedésű társaihoz hasonló jelenlegi értékelés.

A JBSS szabad cash flow-ja 43,5 millió dollár volt az utolsó 4 negyedévben. Ez 20 körüli ár/FCF árfolyamot és körülbelül 3,79 dollár FCF-et jelent részvényenként. Ez elég ahhoz, hogy teljes mértékben fedezze a 2020-as naptári évben fizetett osztalékot, bár nem azt, amit 2019-ben fizettek. A jövőben a vállalat az alacsony adósságkötelezettségeknek köszönhetően megengedheti magának a magas kifizetési arány fenntartását. A vállalat nem vásárolt vissza sok részvényt, ami szintén a továbbra is magas teljes osztalék mellett szól. A 4%-os hozamot a különkiadással együtt nem ésszerűtlen várni. Mindazonáltal a különleges osztalék soha nem garantált, és a vállalat bármikor dönthet úgy, hogy a készpénzt egy tőkeprojektre vagy felvásárlásokra fordítja.

Kockázatok

Az eladások magas koncentrációja mindössze néhány vevőnél, amiről korábban beszéltem, fontos kockázatot jelent. A dió nagykereskedelmi árának emelkedése szintén kockázatot jelenthet, ha a vállalat nem tudja továbbadni.

Végezetül fontos megjegyezni a kétosztályos részvénystruktúrát. A Sanfilippo család A osztályú részvényeket birtokol, amelyek a törzsrészvényekhez képest 10-szeres szavazati joggal rendelkeznek. Ez többségi szavazati jogot biztosít számukra, és megakadályozhat egy felvásárlást, ha a család nem akarja eladni. A menedzsment jó teljesítményt mutatott, mióta a legújabb generáció átvette az irányítást, és a vállalat jól bánik a részvényesekkel az osztalékpolitikájával.

Következtetés

John B. Sanfilippo & Son egy radar alatti név, amely az elmúlt évtizedben jól teljesített, de a részvény az utóbbi időben megtorpant a lapos eladások miatt. A COVID-19 világjárvány megszűnése lendületet adhat az éttermeknek és légitársaságoknak értékesítő kereskedelmi üzletágaknak. A vállalat elvesztette a márkás üzletágat a kulcsfontosságú ügyfeleknél, ami rávilágít a koncentrált ügyfélbázis kockázatára. Mindazonáltal a JBSS ellensúlyozta ezeket a veszteségeket a Fisher snack diófélék és a saját márkás termékek értékesítésének növekedésével. A vállalat az elmúlt néhány évben jól kezelte a költségeket is, és az alacsony forgalomnövekedés mellett szépen növelte a nettó nyereséget.

A JBSS már nem az az ordító vétel, ami 2008-ban volt, de továbbra is tisztességes értéket képvisel a pandémiát követő újbóli forgalomnövekedés lehetősége, valamint a kisebb kapitalizációjú értéknevek felé történő forgás alapján, ami úgy tűnik, hogy megkezdődött. A vállalat konzervatív mérlege és a cash flow által támogatott osztalékfizetés némi védelmet nyújt lefelé.

Felvilágosítás: Long vagyok/ vagyunk a JBSS, PEP. Ezt a cikket magam írtam, és saját véleményemet fejezi ki. Nem kapok érte kompenzációt (a Seeking Alphán kívül). Nem állok üzleti kapcsolatban egyetlen olyan vállalattal sem, amelynek részvényeit ez a cikk említi.