Introducción

El comprador medio de comestibles puede no estar familiarizado con el nombre de John B. Sanfilippo & Son (JBSS) pero puede haber oído hablar de la marca más popular de la compañía, las nueces Fisher. También es posible que compren frutos secos de marca propia envasados por la empresa. JBSS también vende frutos secos bajo las marcas Squirrel y Southern Style Nuts, y mezclas de frutas y frutos secos bajo la marca Orchard Valley Harvest. Estas marcas de consumo representaron el 77% de las ventas de JBSS en el año fiscal 2020. Los ingredientes comerciales y el envasado por contrato representaron el resto.

Fuente: JBSS August 2020 Investor Presentation

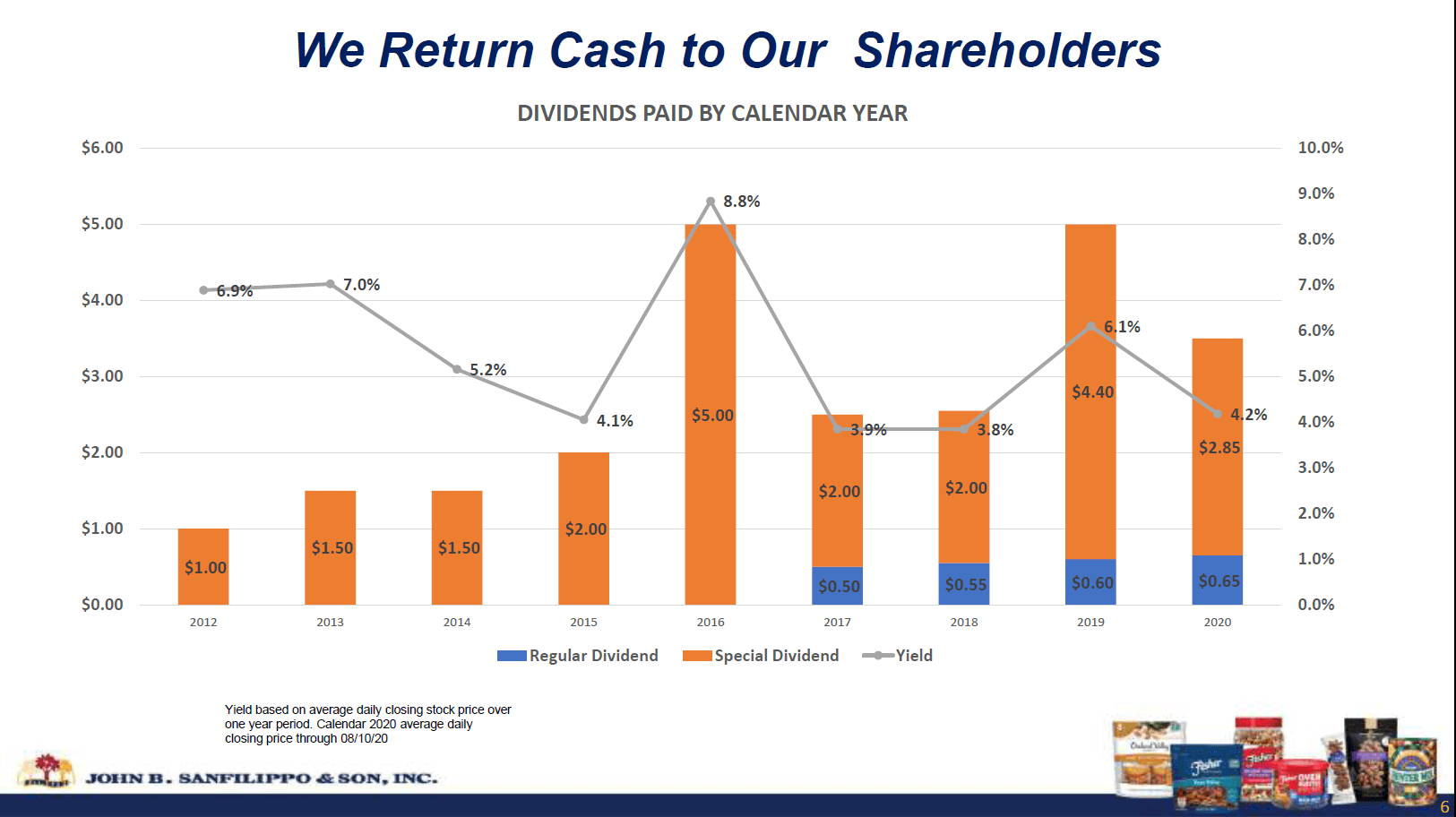

El inversor medio también puede pasar por alto la empresa debido a su pequeña capitalización de mercado de 880 millones de dólares, que resulta ser también 1x ventas del año fiscal 2020. (El año fiscal de la compañía termina el último jueves de junio). JBSS también puede pasar desapercibida para los inversores en dividendos porque solo comenzó a pagar un dividendo regular de 0,50 dólares/acción en 2017, aumentando 5 centavos cada año hasta 0,65 dólares en 2020. Dado que se trata de un dividendo anual, que se paga solo una vez al año en agosto, el rendimiento inferior al 1% no parece atractivo. La buena noticia es que JBSS ha pagado dividendos especiales cada año desde 2012. También se han pagado una vez al año, excepto en 2019 y 2020, la compañía agregó un segundo dividendo especial cada año. Como resultado, el rendimiento total de la acción ha estado en el rango de 3,8% – 6,1% los últimos 4 años.

Fuente: JBSS August 2020 Investor Presentation

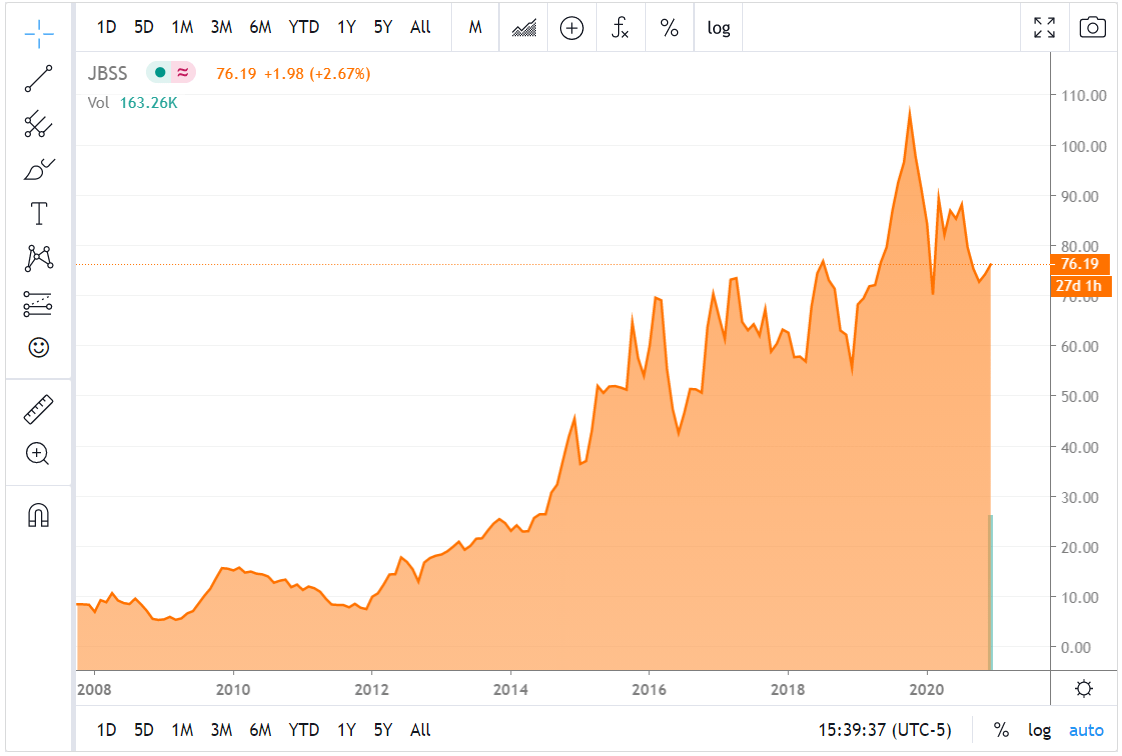

JBSS fue fundada por John B. Sanfilippo en Chicago en 1922 y ha sido una empresa familiar desde entonces. Se trasladaron a una serie de instalaciones más grandes a medida que la empresa crecía, y terminaron en sus actuales instalaciones de Elgin, IL, en 2008. La evolución del precio de las acciones ha sido fenomenal desde entonces para una empresa de bienes de consumo de baja tecnología, pasando de unos 5 dólares a más de 100 dólares antes del inicio de la pandemia de COVID-19. Desde entonces ha retrocedido a mediados de los 70 dólares, ya que la pandemia afectó a los negocios comerciales y de envasado por contrato de JBSS y perdió la colocación de algunas líneas de productos en clientes clave.

Fuente: Seeking Alpha JBSS chart page

No voy a lamentar ahora el 20-bagger perdido, como hice en mi reciente artículo. No queda otro 20-bagger o incluso 10-bagger en JBSS a partir de aquí, pero creo que puede seguir pagando un rendimiento total de más del 4% con una oportunidad de ganancias de capital de vuelta a los máximos alcanzados en 2019.

El control de costes compensa las ventas planas

JBSS ha visto mejorar su margen bruto en los últimos dos años. Como resultado, su beneficio bruto aumentó un 33% de 2015 a 2020 a pesar del escaso aumento de las ventas.

| Millones de dólares | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 (1T) |

| Ingresos | 887$.2 | $ 952.1 | $ 846.6 | $ 888.9 | $ 876.2 | $ 880.1 | $ 210.3 |

| Coste de ventas | $ 755,2 | $ 814,6 | $ 704,7 | $ 750,0 | $ 717.9 | $ 704,3 | $ 170,9 |

| Beneficio bruto | $ 132,0 | $ 137,5 | $ 141.9 | $ 138,9 | $ 158,3 | $ 175,8 | $ 39,3 |

| Margen bruto | 14,9% | 14.4% | 16.8% | 15.6% | 18.1% | 20.0% | 18.7% |

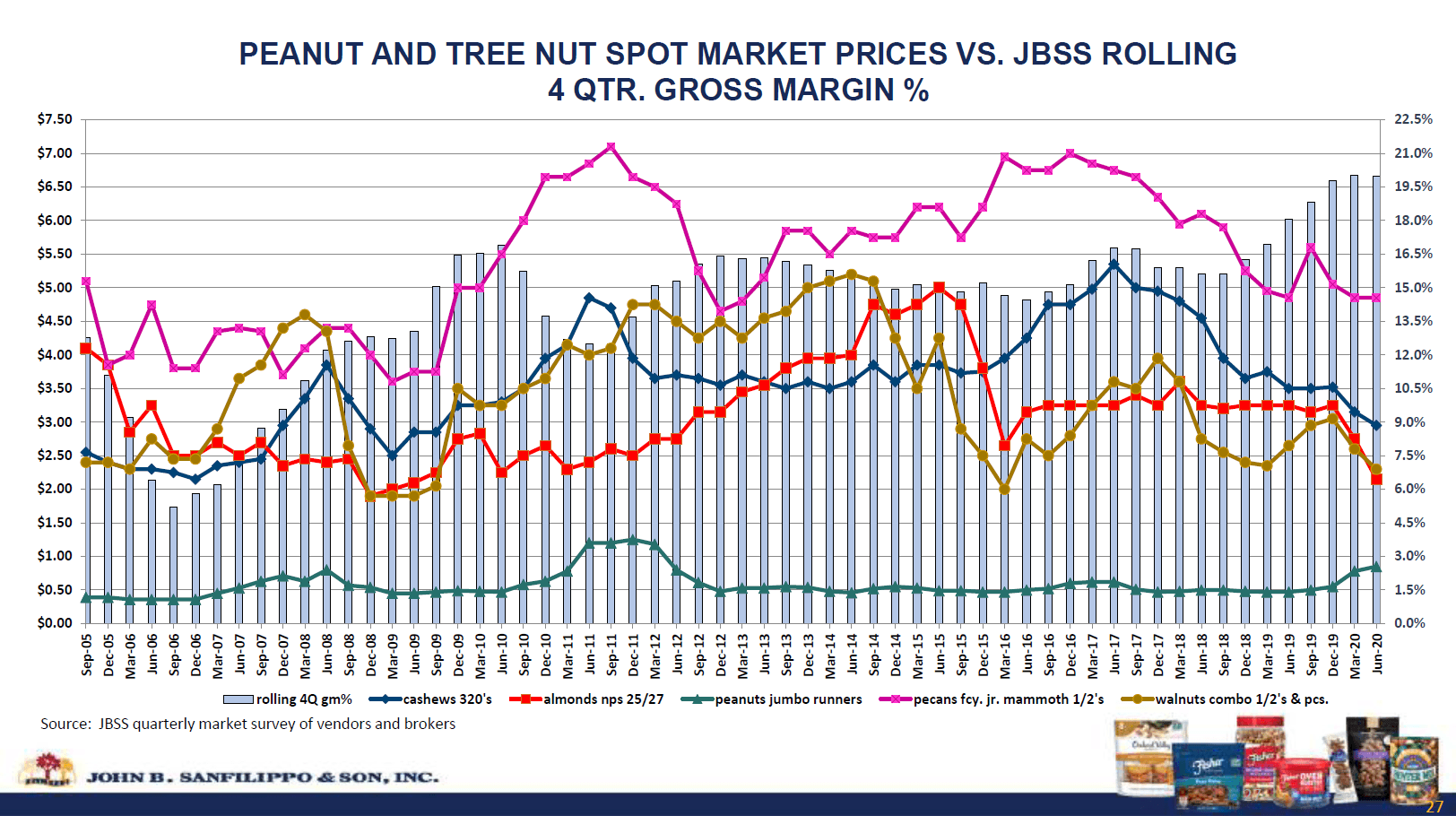

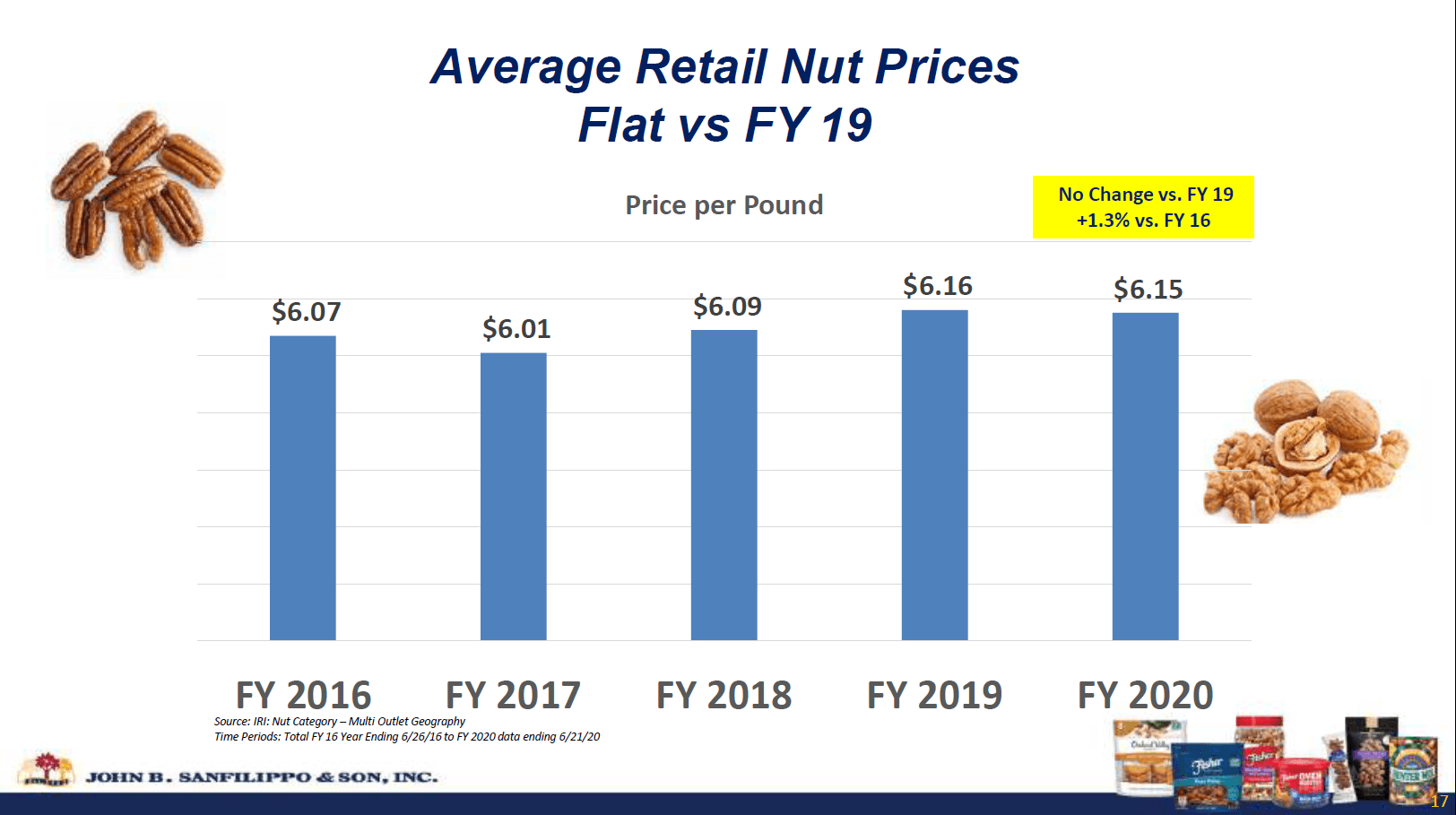

Los precios al por mayor de la mayoría de los tipos de frutos secos han bajado durante ese período, mientras que los precios al por menor se han mantenido estables.

Fuente: Presentación a los inversores de JBSS de agosto de 2020

JBSS capta los beneficios de estos márgenes mejorados con su cadena de suministro integrada verticalmente. La empresa mantiene instalaciones de descascarillado en Georgia, Carolina del Norte, Texas y California para poder comprar directamente a los productores.

La empresa también ha mejorado su margen operativo, de modo que sus ingresos operativos en 2020 fueron un 53% superiores a los niveles de 2015. En 2020 y en el primer trimestre de 2021, la empresa menciona el recorte de los costes de publicidad y consultoría como motores de la reducción.

| Millones de dólares | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 (1T) |

| Beneficio bruto | 132 dólares.0 | $ 137,5 | $ 141,9 | $ 138,9 | $ 158,3 | $ 175,8 | $ 39,3 |

| SG&A | $ 83,2 | $ 87.5 | $ 84,9 | $ 86,1 | $ 102,8 | $ 101,1 | $ 20,5 |

| Ingresos de explotación | $ 48.8 | $ 50.0 | $ 57.0 | $ 52.8 | $ 55.5 | $ 74.7 | $ 18.9 |

| Margen de explotación | 5,5% | 5,3% | 6,7% | 5,9% | 6.3% | 8,5% | 9,0% |

Los intereses y otros gastos se cubren más de 10 veces con los ingresos de explotación. Los gastos de intereses de JBSS son bajos porque la empresa está poco endeudada. La única deuda a largo plazo es la hipoteca de su sede en Elgin (Illinois), que se liquidará en 2023, y las obligaciones de arrendamiento de sus instalaciones en Selma (Texas) hasta 2026. La deuda a corto plazo consiste en una línea de crédito renovable de hasta 117,5 millones de dólares. A finales del primer trimestre de 2021 sólo se habían dispuesto 44,1 millones de dólares de esta línea y los tipos de interés son bajos, en torno al 2,4%.

¿Pero qué pasa con las ventas?

JBSS ha aumentado su porcentaje de ventas totales al canal de consumo de mayor margen en los últimos años, pero esto conlleva riesgos. En particular, el riesgo de concentrar demasiadas ventas en un solo cliente. Walmart (WMT) representó el 33% de las ventas de JBSS en 2020 y Target (TGT) el 12%. A la empresa le ha ido bien con sus nueces de aperitivo Fisher, que afortunadamente es su línea de productos más vendida. Sin embargo, sufrieron grandes contratiempos con las nueces de receta Fisher y Orchard Valley Harvest debido a la pérdida de distribución en uno o pocos clientes.

El volumen de ventas de nuestros productos de marca en el canal de distribución al consumidor cambió de la siguiente manera:

Nueces de receta Fisher (14.1)%

Orchard Valley Harvest (16,1)%

Fisher snack nuts 12,6%

Southern Style Nuts (8,4)%

Fuente: JBSS 1Q 2021 Earnings Release

JBSS está aumentando la cuota con los minoristas en línea y las cadenas de tiendas de comestibles para compensar estas ventas perdidas en las grandes tiendas de caja. Gracias a la fuerza de los frutos secos de Fisher y a las ventas de marcas privadas, las ventas totales en el canal de consumo siguieron creciendo un 6,1% en el primer trimestre de 2021.

El canal de ingredientes comerciales suministra frutos secos a los productores de otros productos envasados como artículos de panadería, cereales, caramelos y helados. Este canal también abastece a restaurantes y aerolíneas, por lo que existe la oportunidad de que las ventas se recuperen tras la pandemia. El canal de envasado por contrato también se vio afectado por la COVID, ya que la reducción del tráfico de personas en las tiendas de conveniencia afectó a un cliente.

La empresa debería ver una mejora después de la COVID en sus canales de venta no relacionados con el consumo. En cuanto al negocio de consumo, que representa las 3/4 partes restantes de las ventas, JBSS debería ser capaz de seguir ampliando las ventas de frutos secos de Fisher y de marcas blancas, al tiempo que busca puntos de venta alternativos para los volúmenes de frutos secos de receta y mezclas de frutos secos que ha perdido en las grandes superficies.

Valoración y gestión del capital

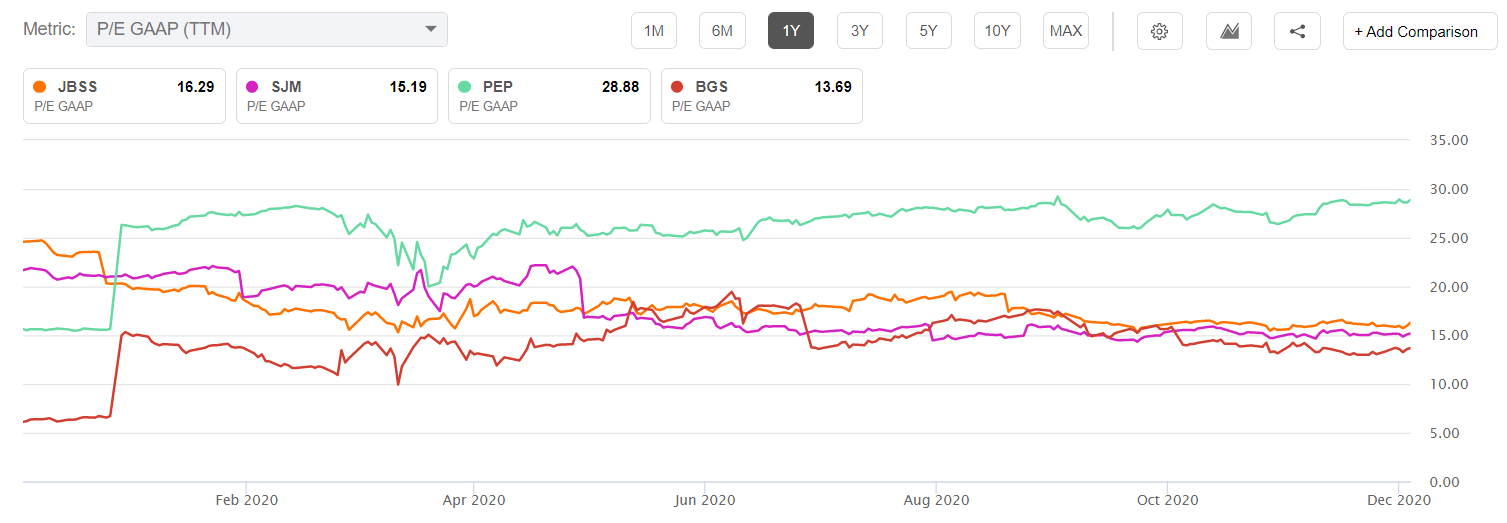

JBSS sufrió una considerable rebaja tras la publicación de los resultados del ejercicio fiscal 2020 en agosto, pasando de más de 90 dólares por acción a 71,56 dólares a finales de septiembre. Ciertamente, la pérdida de colocación de las nueces de la receta Fisher y de Orchard Valley en un cliente importante fue un catalizador negativo, a pesar de la mejora de los márgenes y de los ingresos netos. Este nivel se puso a prueba y se mantuvo cuando la empresa presentó los resultados del primer trimestre de 2021 a finales de octubre. En este nivel, las acciones de JBSS se encontraban cerca de su ratio P/E más bajo en 5 años.

Fuente: Seeking Alpha Charting Tool

También podemos fijarnos en la valoración relativa a otras empresas de alimentación envasada, pero es importante tener en cuenta las métricas de crecimiento y rentabilidad de las empresas comparables. El siguiente gráfico compara JBSS con sus pares de pequeña capitalización JM Smucker (SJM) y B&G Foods (BGS), así como con la megacapitalización Pepsico (PEP).

JBSS se valora un poco por encima de sus pares de pequeña capitalización, pero muy por debajo de Pepsi. ¿Justifican las tasas de crecimiento estas relaciones P/E? Utilizando la herramienta de comparación de pares de Seeking Alpha, podemos ver que ninguna de estas empresas realmente se dispara en el crecimiento, sin embargo JBSS lidera el crecimiento proyectado del BPA. Por lo tanto, es razonable que JBSS esté valorada por encima de SJM y BGS, pero parece increíblemente barata en comparación con PEP.

| JBSS | SJM | BGS | PEP | |

| Crecimiento de los ingresos (FWD) | 1,18% | -0.84% | 4,44% | 4,10% |

| Crecimiento de la EPS (FWD) | 7,99% | 0,09% | 6,67% | 2.15% |

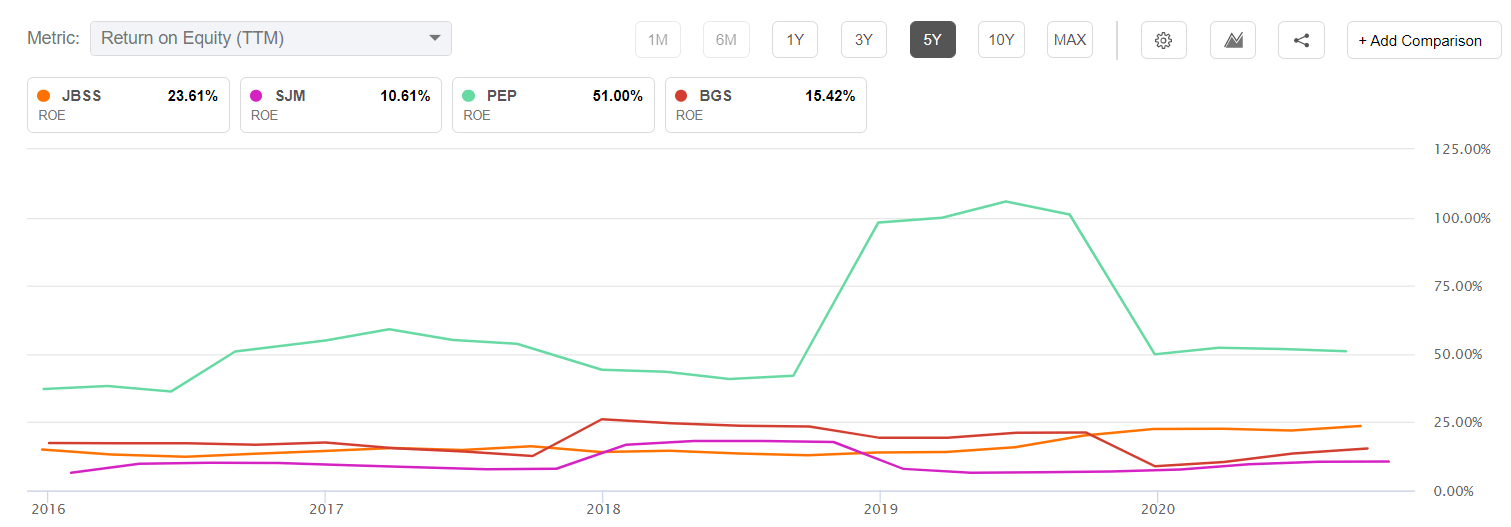

También me gusta fijarme en las métricas de rentabilidad como el rendimiento del capital cuando se comparan las valoraciones relativas. Si observamos el rendimiento del capital, JBSS es superior a sus pares de pequeña capitalización, pero está muy por detrás de Pepsi.

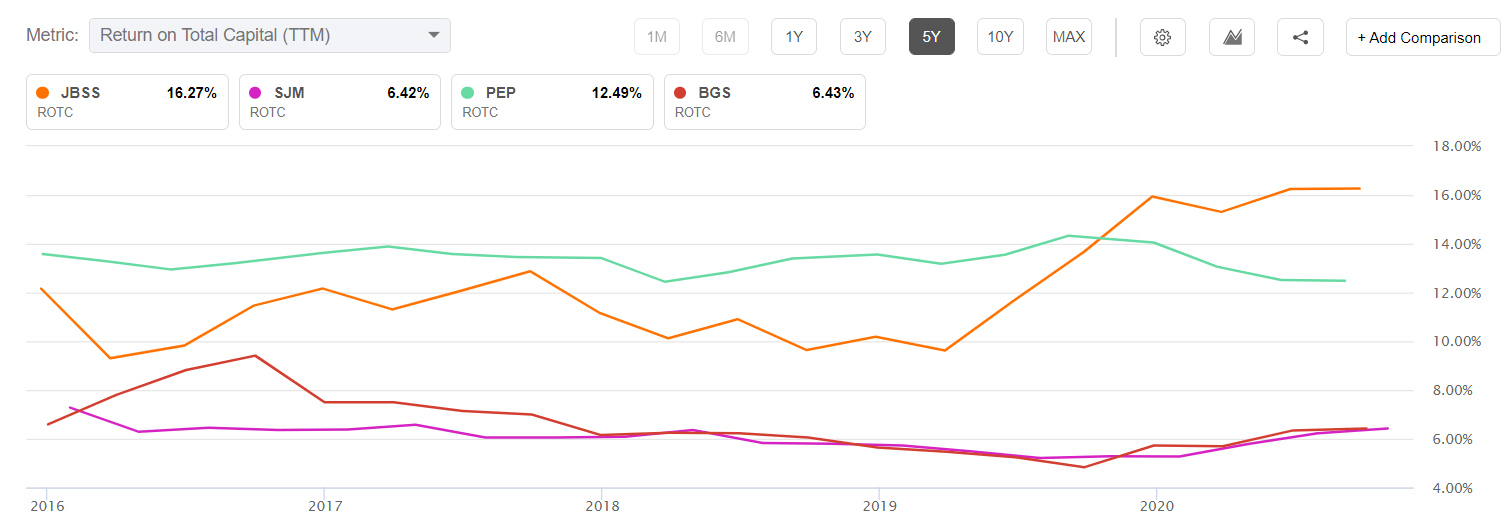

El bajo endeudamiento de JBSS, sin embargo, le da una ventaja incluso sobre Pepsi en el rendimiento del capital total.

A partir de estos gráficos, puedo decir que JBSS parece barata en relación con su propia historia, pero en torno al valor justo en comparación con otros nombres de productos envasados de pequeña capitalización. Para decir que JBSS es una compra aquí, es necesario que se cumpla al menos una condición macroeconómica o microeconómica. A nivel macro, se necesita una rotación continua hacia el valor de pequeña capitalización desde el crecimiento de gran capitalización para que la valoración de JBSS se acerque a la de PEP. A nivel micro, JBSS tiene que seguir ofreciendo márgenes más sólidos y conseguir algún crecimiento posterior a COVID en sus negocios comerciales para reemplazar las ventas al consumidor que se perdieron en Orchard Valley y Fisher recipe. Creo que ambas cosas pueden suceder, pero si no lo hacen, la desventaja está limitada por el sólido balance de la empresa y la valoración actual comparable a la de sus pares de bajo crecimiento.

JBSS tuvo un flujo de caja libre de 43,5 millones de dólares en los últimos 4 trimestres. Esto representa un precio/FCF de alrededor de 20 y unos 3,79 dólares de FCF por acción. Eso es suficiente para cubrir completamente los dividendos pagados en el año natural 2020, aunque no lo que se pagó en 2019. De cara al futuro, la empresa puede permitirse mantener un ratio de pago elevado gracias a sus bajas obligaciones de deuda. La empresa no ha recomprado muchas acciones, lo que es otro factor a favor de que el dividendo total siga siendo alto. No es descabellado esperar un rendimiento en la zona del 4% incluyendo el especial. Sin embargo, un dividendo especial nunca está garantizado, y la empresa siempre podría decidir utilizar el efectivo para un proyecto de capital o adquisiciones.

Riesgos

La alta concentración de las ventas en unos pocos clientes que comentaba antes es un riesgo importante. Un aumento de los precios de los frutos secos al por mayor también podría ser un riesgo si la empresa no puede repercutirlos.

Por último, es importante señalar la estructura de acciones de dos clases. La familia Sanfilippo posee acciones de clase A con 10 veces más derechos de voto que las acciones ordinarias. Esto les da un poder de voto mayoritario y podría impedir una adquisición si la familia no quiere vender. La dirección ha demostrado una buena trayectoria desde que la última generación se hizo cargo, y la empresa trata bien a los accionistas con su política de dividendos.

Conclusión

John B. Sanfilippo &Son es un nombre poco conocido que ha tenido un buen rendimiento en la última década, pero la acción se ha estancado recientemente por las ventas planas. El fin de la pandemia de COVID-19 debería dar un impulso a los negocios comerciales que venden a restaurantes y aerolíneas. La empresa ha sufrido la pérdida de negocios de marca en clientes clave, lo que pone de manifiesto el riesgo de una base de clientes concentrada. No obstante, JBSS ha compensado estas pérdidas con el aumento de las ventas de frutos secos Fisher y del negocio de marcas blancas. La empresa también ha gestionado bien los costes durante los dos últimos años y ha aumentado los ingresos netos con un bajo crecimiento de las ventas.

JBSS no es la compra a bombo y platillo que era en 2008, pero sigue siendo un valor decente basado en la posibilidad de un renovado crecimiento de las ventas después de la pandemia, así como una rotación hacia nombres de valor de menor capitalización que parece haber comenzado. El balance conservador de la empresa y el pago de dividendos respaldado por el flujo de caja deberían proporcionar cierta protección contra las caídas.

Divulgación: estoy/estamos largos en JBSS, PEP. He escrito este artículo yo mismo, y expresa mis propias opiniones. No estoy recibiendo ninguna compensación por ello (aparte de Seeking Alpha). No tengo ninguna relación comercial con ninguna empresa cuyas acciones se mencionen en este artículo.